Il Noleggio a Lungo e Breve Termine a dicembre 2019: Leasys a gonfie vele, Arval leader negli LCV, deciso calo di ALD

Roma, 16.01.20

Dicembre è stato ancora una volta un mese di grande crescita per il noleggio a lungo termine nelle Passenger Cars. Il comparto da dopo l’estate ha dato segni di un risveglio formidabile, aiutato in questi ultimi mesi dal timore dell’introduzione di una nuova e più penalizzante fiscalità sull’auto aziendale a partire dal 2020 che ha portato molti clienti ad anticipare i contratti. Anche se fortunatamente il provvedimento è poi scomparso dal programma della Legge di Bilancio, l’eccezionale volume delle immatricolazioni di dicembre ha consolidato il segno più nel risultato finale dell’anno 2019. Annata che si è rivelata molto oscillante: male nel primo trimestre (seguendo il trend della fine del 2018), bene nei quattro mesi seguenti (aprile +13,49%, maggio +20,23%, giugno +5,95% e luglio +3,49%), un ritorno al passivo ad agosto e poi la “ripresona” di settembre (+37,7%), ottobre (+29,97%) e novembre (+48,84%), seguita da un dicembre ancora migliore (+50,26%).

L’annata si è così conclusa con un +8,99% a 281.301 immatricolazioni Passenger Cars nei 12 mesi, con un incremento di 23.217 unità rispetto al 2018, di cui 6.299 soltanto a dicembre. Sul versante dei veicoli commerciali leggeri, il saldo di dicembre è tornato in attivo dopo 2 mesi consecutivi di rosso: il -17,61% di ottobre e il -23,96% di novembre. Nel mese di chiusura del 2019 il risultato è stato di +3,07%, un dato che però non ha consentito di cancellare il dato finale negativo dell’annata, che si è conclusa con un poco lusinghiero -1,29% a 41.491 unità. La perdita rispetto al 2018 è contenuta in solo mezzo migliaio di unità, anche “grazie” alle incertezze generate dal super-ammortamento, la cui spinta propulsiva si è arrestata.

A dicembre l’incremento delle immatricolazioni Passenger Cars di noleggio a lungo termine ha riguardato entrambe le principali tipologie di operatore: le società captive, cioè quelle controllate da costruttori automobilistici (Leasys, Mercedes-Benz Charterway, Free2Move Lease-PSA, ES Mobility-Renault/Nissan e Volkswagen Leasing) hanno aumentato del 67,67% le consegne, mentre i generalisti Top, ossia le principali società di noleggio che offrono prodotti multimarca (ALD Automotive, Alphabet, Arval, Athlon, Car Server, LeasePlan e Sifà) hanno fatto registrare una crescita più modesta, ma comunque eccellente, del 38,21%. Nel cumulato, le captive hanno chiuso il 2019 a gonfie vele (+33,8%), mentre i generalisti hanno perso il 6,85% dei volumi delle immatricolazioni, soprattutto a causa della flessione accentuata di ALD Automotive, che da leader indiscusso del mercato 2018 ha visto lo scorso anno ridimensionare fortemente i propri volumi e raggiungere a stento la terza piazza.

Infine, Dataforce apre la porta ai commenti degli operatori, tutti benvenuti. Ospitiamo in questo comunicato Arval, Leasys, Rent2Go e Sifà.

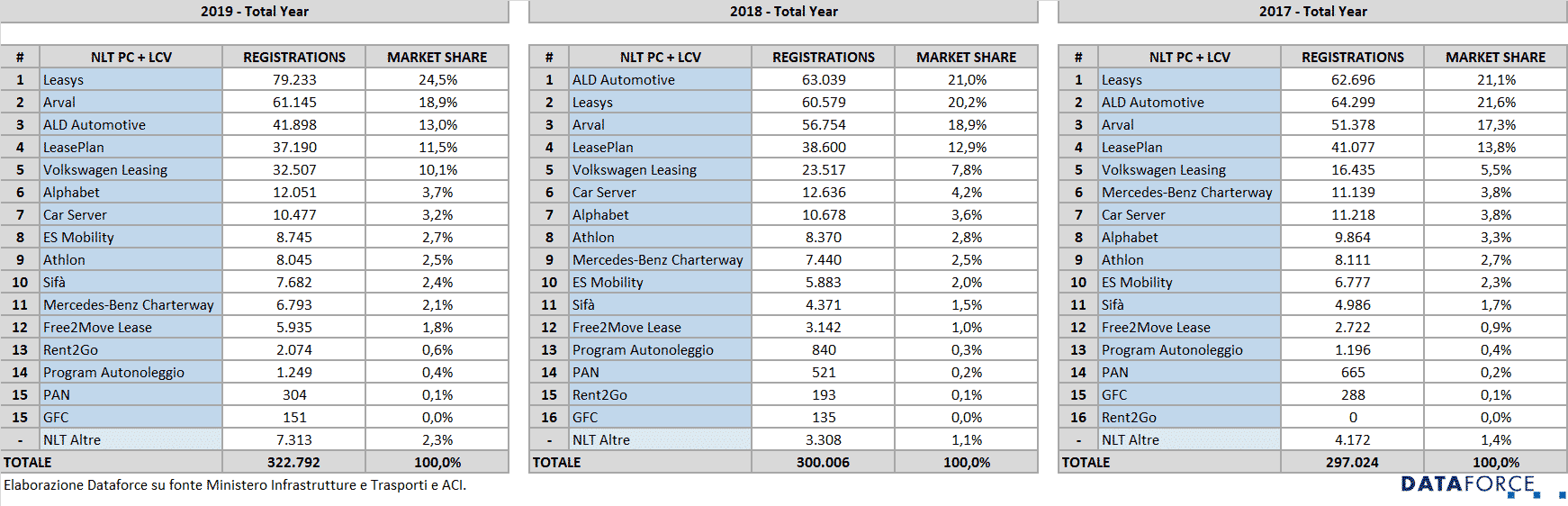

A proposito di graduatoria degli operatori preferiti dai clienti nel noleggio a lungo termine, al termine dell’annata 2019, Leasys ha mantenuto la leadership a parecchie lunghezze di distanza dal secondo in classifica, Arval. La captive di FCA Bank ha immatricolato quest’anno 79.233 veicoli (Passenger Cars + Light Commercial Vehicles), mentre Arval 61.145. Leasys ha targato in 12 mesi quasi 20.000 vetture e veicoli commerciali leggeri in più rispetto a tutto il 2018, quando furono 60.579. “Leasys ha chiuso il 2019 con il segno più – ha dichiarato a Dataforce Alberto Grippo, CEO di Leasys – registrando una crescita rispetto all’anno precedente sia per il noleggio a breve che a lungo termine. I dati hanno premiato la nostra strategia: cerchiamo sempre di proporre soluzioni flessibili e innovative, che rispondano alle esigenze sempre crescenti dei consumatori ed è una strada che ci sta dando soddisfazioni. Contiamo di proseguire nella nostra crescita, grazie anche al processo di internazionalizzazione che prevede l’apertura di nuovi mercati”.

In classifica, dopo Arval, in terza posizione c’è ALD Automotive, quest’anno protagonista in negativo con sole 41.956 unità (nel 2018 furono 63.039). La quarta posizione è appannaggio di LeasePlan (37.190 immatricolazioni, in leggero regresso rispetto allo scorso anno, ma in fase di recupero negli ultimi mesi). Al quinto posto Volkswagen Leasing che, con 32.507 nuove targhe, è stato l’operatore captive con maggiore tasso incrementale: nel 2018 la filiale italiana della società di noleggio a lungo termine tedesca aveva targato 23.517 veicoli, 9.000 in meno del 2019.

La quota di mercato dei primi 5 operatori, che insieme raggiungono il 78,1% (l’anno scorso erano all’80,8%) è del 24,5% per Leasys (20,2% nel 2018), del 18,9% per Arval (identica lo scorso anno), del 13% per ALD (21% nel 2018), dell’11,5% per LeasePlan (12,9% nell’annata precedente) e del 10,1% per Volkswagen Leasing (7,8% nel 2018). Nelle posizioni di rincalzo, Alphabet (BMW) precede Car Server, ES Mobility (la captive di Renault-Nissan, che quest’anno ha immatricolato 8.745 veicoli contro i 5.883 di tutto lo scorso anno) e Athlon. Seguono Sifà (la giovane società di noleggio emiliana che, con 7.682 immatricolazioni, ha incrementato notevolmente la sua quota di mercato, raggiungendo il 2,4% di share contro l’1,5 del 2018, quando complessivamente aveva consegnato 4.371 veicoli), Mercedes-Benz Charteway e Free2Move Lease (controllata dal Gruppo PSA, quindi per le marche Citroen, DS, Opel e Peugeot), che ha quasi raddoppiato i propri volumi.

Per Sifà, l’Amministratore Delegato Paolo Ghinolfi commenta: “Nel 2019 il settore del NLT ha mantenuto un trend positivo nonostante le crescenti difficoltà a cui è sottoposta l’economia del nostro Paese. Il mercato del NLT continua a svilupparsi da 30 anni e le previsioni mie personali e aziendali di SIFA’ sono che per i prossimi anni continuerà a crescere. Ad essere premiate, saranno soprattutto le società di NLT che avranno voglia di investire nella qualità del servizio, che sapranno dare un “sapore” piacevole al servizio e quindi sapranno far vivere un’esperienza di valore ai clienti. Queste società continueranno a crescere, a strutturarsi e ad aggiungere vetture alle flotte. Probabilmente chi non saprà fare queste cose, magari per stressare le marginalità o dar ragione a delle logiche industriali, si troverà suo malgrado a vedere le flotte diminuire.”

Nelle posizioni finali della classifica generale, gli operatori di medie dimensioni, tutti con quote di mercato inferiori all’1%. In ordine di volumi sono: Rent2Go, Program, PAN e GFC. L’espansione di Rent2Go è particolarmente significativa, perché è passata da 193 veicoli a 2.074. “La crescita delle quote di mercato dei medi operatori è un segnale che la maturità del mercato sta portando nuovi clienti verso la formula del NLT, rendendo particolarmente sensibile il settore alle logiche retail e alle particolarità territoriali del Paese”. Così ha dichiarato a Dataforce Andrea Carbutti, il direttore generale di Rent2Go, la società di noleggio fondata dai top dealer Autotorino e Gruppo Barchetti.

Nell’ambito della classifica relativa alle sole Passenger Cars, le prime 9 posizioni non cambiano. Al decimo posto Mercedes precede Free2move Lease e Sifà. Molto diversa è invece la graduatoria del noleggio a lungo termine di Light Commercial Vehicles: al primo posto c’è ormai stabile Arval (come nel 2018, mentre nel 2017 il leader era ALD Automotive), seguita da Leasys, LeasePlan, ALD Automotive, Sifà, Car Server, Volkswagen Leasing, ES Mobility, Athlon, Free2Move Lease, Program, Alphabet e Mercedes-Benz Charterway. Nelle posizioni basse della classifica ci sono Rent2Go e Pan.

Il Direttore Generale di Arval Italia, Štefan Majtán, ha così commentato i dati del mercato del noleggio a lungo termine del 2019 preannunciati da Dataforce: “In una situazione di mercato complessa, siamo orgogliosi della nostra significativa e dinamica crescita, che ci conferma la qualità della nostra strategia verso clienti corporate e privati. Una crescita possibile grazie a una value proposition sempre più vicina ai bisogni dei nostri clienti. Lo dicono i numeri: abbiamo mantenuto la leadership di mercato come azienda multi-brand, raggiungendo il traguardo di 200.000 veicoli in flotta a inizio 2019 con una crescita del 10% alla fine dell’anno e sostenendo in modo importante lo sviluppo di motorizzazioni alternative. Ancora, abbiamo aumentato la nostra leadership nel segmento LCV, ottenendo un +1,2% di immatricolazioni in un mercato che decresce dell’1%”.

Da segnalare le eccellenti performance quest’anno di Leasys, che ha incrementato di quasi il 20% le immatricolazioni di LCV, di Sifà, e delle captive Volkswagen Leasing, ES Mobility e Free2move Lease, che si avvantaggiano di un’organizzazione commerciale fortemente orientata alla distribuzione in noleggio di mezzi da lavoro.

IL NOLEGGIO A BREVE TERMINE

Il comparto del rent-a-car ha chiuso il 2019 con un risultato inferiore alle attese nell’ambito delle Passenger Cars, dopo un inizio negativo nel primo trimestre, una parte centrale dell’annata sotto il segno positivo, un trimestre agosto-ottobre in rosso e una “ripresina” negli ultimi 2 mesi dell’anno. Alla chiusura le immatricolazioni sono state 169.536 contro le 174.318 del 2018. Nell’ambito dei veicoli commerciali, il risultato finale parla di un saldo attivo di circa il 10%: 10.325 nuove targhe rispetto alle 9.232 dell’annata precedente.

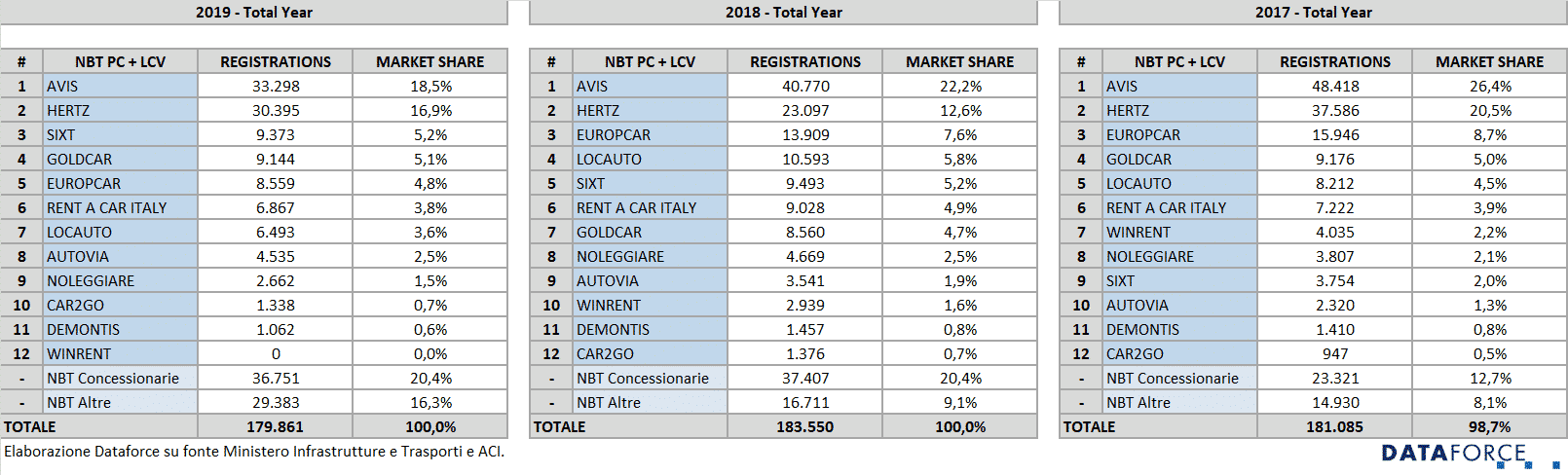

In totale, quindi, le immatricolazioni del noleggio a breve termine sono state 179.861, con un calo di 3.689 unità sul 2018. Leader di mercato è Avis Budget Italia, che ha raggiunto una quota di mercato del 18,5% con 33.298 immatricolazioni, in forte calo rispetto alle 40.770 del 2018, quando deteneva una market share del 22,2%. Al secondo posto, ormai piuttosto vicino ad Avis, si è piazzata Hertz, che ha targato 30.395 veicoli commerciali, in grande crescita rispetto ai 23.097 dell’anno precedente. La quota di mercato di Hertz è arrivata al 16,9% dal 12,6 del 2018. Molto distanti, invece, le performance degli altri operatori che seguono in graduatoria: Sixt ha conquistato il gradino più basso del podio, posizione che nel 2018 era appannaggio di Europcar.

Con 9.373 immatricolazioni, Sixt ha occupato una quota del 5,2%, mantenendosi davanti a Goldcar (nel 2018 solo settima) e a Europcar, scivolata in quinta posizione. Modificata anche la graduatoria successiva: Rent a Car Italy ha mantenuto la sesta piazza, precedendo Locauto (che era quarta nel 2018) e Autovia (che stava una posizione sotto nell’annata precedente). Alle sue spalle Noleggiare, che si è scambiata la posizione con Autovia, seguita da Car2Go e DeMontis. Praticamente stabili le immatricolazioni delle società di noleggio controllate dai concessionari (si tratta di auto sostitutive, ma anche di veicoli che confluiscono nel calderone delle km zero): 36.751 le unità del 2019, contro le 37.407 del 2018. Da segnalare invece la forte espansione dei piccoli operatori di noleggio a breve: lo scorso anno hanno acquisito 29.393 veicoli rispetto ai soli 16.711 dell’annata precedente.

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it