Il Noleggio a Lungo e Breve Termine a ottobre:+30%, la ripresa si consolida

Roma, 13.11.19

Dopo un settembre eccezionale (+37,7%), il canale di distribuzione del noleggio a lungo termine ha fatto segnare anche a ottobre un andamento molto positivo: +29,97%. Nel cumulato annuo il comparto incrementa la crescita, dopo il ritorno al segno più a settembre: +3,42% (sono 7.824 unità in più). Il NLT, dopo quattro mesi positivi (aprile +13,49%, maggio +20,23%, giugno +5,95% e luglio +3,49%) era tornato al segno meno in agosto, come nell’ultima fase del 2018 e nel primo trimestre di quest’anno, ma a settembre e a ottobre è riuscito a rialzare decisamente la testa. Lo scorso mese il comparto ha immatricolato 23.675 Passenger Cars contro le 18.216 di ottobre 2018, ossia 5.459 in più. Il consuntivo annuale raggiunge le 236.876 unità, contro le 229.152 del periodo gennaio-ottobre 2018. Sul versante dei veicoli commerciali leggeri, invece, il saldo di ottobre è negativo: -17,61%, pari a 738 nuove targhe in meno rispetto alle 4.190 dell’ottobre precedente. Nel cumulato 2019, il risultato è in attivo, ma scende a +1,01% (349 unità in più).

A ottobre l’incremento delle immatricolazioni di noleggio a lungo termine ha riguardato entrambe le principali tipologie di operatore: le società captive, cioè quelle controllate da costruttori automobilistici (Leasys, Mercedes-Benz Charterway, Free2Move Lease-PSA, ES Mobility-Renault/Nissan e Volkswagen Leasing) hanno fatto segnare un aumento formidabile del 39,6%, mentre i generalisti Top, ossia le principali società di noleggio che offrono prodotti multimarca (ALD Automotive, Alphabet, Arval, Athlon, Car Server, LeasePlan e Sifà) hanno fatto registrare una crescita del 19,67%. Nel cumulato, invece, le captive vanno a gonfie vele (+24,94%), mentre i generalisti perdono il 10,33% dei volumi delle immatricolazioni, soprattutto a causa della flessione di ALD Automotive.

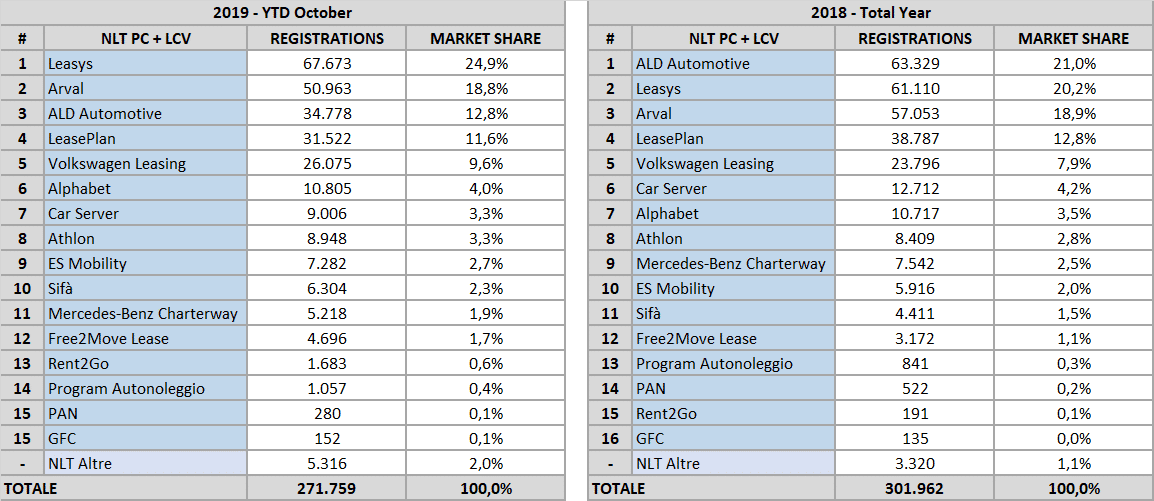

Nella graduatoria degli operatori preferiti dai clienti nel noleggio a lungo termine, dopo 10 mesi dell’annata 2019, Leasys continua a mantenere la leadership a parecchie lunghezze di distanza dal secondo in classifica, Arval. La captive di FCA Bank ha immatricolato quest’anno 67.653 veicoli (Passenger Cars + Light Commercial Vehicles), mentre Arval 50.963. Leasys ha già targato in 10 mesi un numero superiore di vetture e veicoli commerciali leggeri rispetto a tutto il 2018, quando furono 61.110. In classifica, dopo Arval, in terza posizione c’è ALD Automotive, quest’anno protagonista in negativo con sole 34.778 unità (quasi la metà del totale del 2018). La quarta posizione è appannaggio di LeasePlan (31.522 immatricolazioni, in regresso rispetto allo scorso anno). Al quinto posto Volkswagen Leasing con 26.075 nuove targhe. Anche la captive del colosso automobilistico tedesco ha già abbondantemente superato i volumi dell’intero 2018, ed è dunque protagonista di una crescita eccezionale. La quota di mercato dei primi 5 operatori è del 24,9% per Leasys (20,2% nel 2018), del 18,8% per Arval (18,9% lo scorso anno), del 12,8% per ALD (21% nel 2018), dell’11,6% per LeasePlan (12,8% nell’annata precedente) e del 9,6% per Volkswagen Leasing (7,9% nel 2018). Nelle posizioni di rincalzo, Alphabet (BMW) precede Car Server, Athlon ed ES Mobility (la captive di Renault-Nissan, che quest’anno ha immatricolato 7.282 veicoli contro i 5.916 di tutto lo scorso anno). Seguono Sifà (la giovane società di noleggio emiliana che, con 6.304 immatricolazioni, ha incrementato notevolmente la sua quota di mercato, raggiungendo il 2,3% di share contro l’1,5 del 2018, quando complessivamente aveva consegnato 4.411 veicoli), Mercedes-Benz Charteway e Free2Move Lease (controllata dal Gruppo PSA, quindi per le marche Citroen, DS, Opel e Peugeot). Anche la captive di PSA ha incrementato i propri volumi del 50%. Nelle posizioni finali della classifica generale, gli operatori di medie dimensioni, tutti con quote di mercato inferiori all’1%. In ordine di volumi sono: Rent2Go, Program, PAN e GFC.

Nell’ambito della classifica relativa alle sole Passenger Cars, le prime posizioni non cambiano fino al sesto posto di Alphabet, mentre nelle posizioni seguenti questo è l’ordine delle immatricolazioni: Athlon, Car Server, ES Mobility, Mercedes-Benz Charterway, Free2Move Lease e Sifà.

Molto diversa è invece la graduatoria del noleggio a lungo termine dei Light Commercial Vehicles: al primo posto c’è ormai stabile Arval (come nel 2018, mentre nel 2017 il leader era ALD Automotive), seguita da Leasys, LeasePlan, ALD Automotive, Sifà, Car Server, Athlon, Volkswagen Leasing, ES Mobility, Alphabet, Free2Move Lease, Program e Mercedes-Benz Charterway. Nelle posizioni basse della classifica ci sono Rent2Go e Pan.

Il mercato degli LCV a noleggio è un comparto a sé, dove l’organizzazione commerciale deve seguire strategie specifiche, come per esempio la formazione dei venditori, che devono avere competenze sugli allestimenti adatti da indirizzare a tipologie di clienti particolari. Noleggiare un LCV con soddisfazione per il cliente significa individuare con esattezza le esigenze di trasporto e definire veicolo e allestimento di conseguenza. Per questo il mercato premia i noleggiatori che hanno una “cultura” specifica, come Arval, Leasys (anche attraverso le reti delle concessionarie FCA), Sifà e Car Server. Queste ultime, da sempre specializzate nel NLT degli LCV, riescono persino a superare in volumi captive come VW Leasing, ES Mobility e Free2Move Lease, che alle spalle hanno la forza rappresentata da importanti reti di distribuzione.

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it