Comunicato Stampa Dataforce: il Noleggio a Lungo e a Breve Termine a Dicembre 2020

Roma, 18.01.21

Roma, 18 gennaio 2021

L’ultimo mese del 2020 si è chiuso per il noleggio a lungo termine con un dato positivo per le Passenger Cars, +2,4%, unico canale in attivo a dicembre. Sono state infatti immatricolate dal long rent 19.727 vetture, con un incremento di 462 unità. A mantenere a galla il comparto è stata la performance degli operatori Captive, ossia quelli controllati dagli OEM: +9,57% per un totale di 9.870 consegne. In negativo, invece, il risultato dei player Top (i generalisti di emanazione bancaria): -1,8% con un totale di 9.496 nuove targhe. Anche il comparto dei Light Commercial Vehicles ha fatto segnare un dato positivo nel noleggio a lungo termine di dicembre: l’incremento è del 7,46% con 3.082 immatricolazioni (214 in più). In questo caso a ottenere un buon risultato sono stati gli operatori Top, con 348 consegne in più (+24,47%), mentre per i player Captive il dato è negativo (-3,13%, pari a 37 unità in meno consegnate).

La previsione di Dataforce per il 2021 ipotizza uno scenario di crescita del mercato attorno al 13,1% a 1.550.000 Passenger Cars, con il noleggio a lungo termine in forte ripresa attestato a 253.000 nuove immatricolazioni (+19,3%), raggiungendo una quota di mercato del 16,3% rispetto a quella del 15,3% del 2020. Per il comparto LCV, il forecast di Dataforce prevede un totale immatricolazioni 2021 di circa 160.000 unità (+7,4%), con il NLT a 41.000 nuove targhe, in crescita dell’8,4% e una market share del 25,6%: il secondo canale per importanza dopo gli acquisti aziendali diretti. Ma se confrontiamo queste previsioni con l’anno 2019, il NLT perde il 10,5% sulle vetture e il 2,6% sui veicoli commerciali.

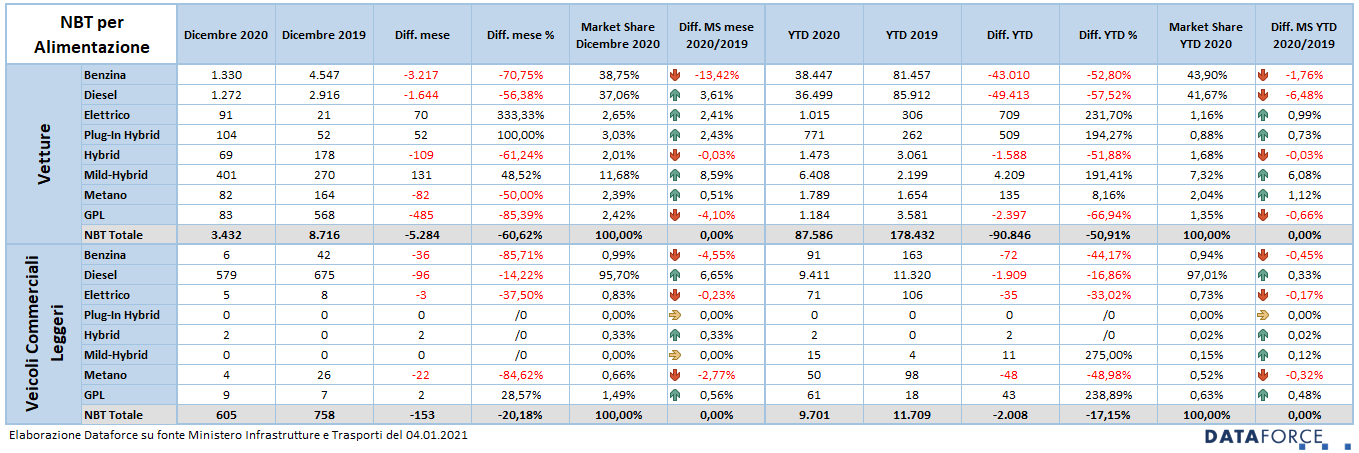

Il noleggio a breve termine a dicembre ha chiuso con l’ennesimo pesante tonfo di quest’anno: -60,62% tra le Passenger Cars, con sole 3.432 immatricolazioni rispetto alle 8.716 dello stesso mese del 2019. La flessione dei rent-a-car è particolarmente pesante se confrontata con il calo medio del mercato di dicembre che è stato del 15,3%; in rosso tutti i sotto-canali: Top player -78%, Medium player -41,5%, Dealer -51,7%, piccoli noleggiatori -34,5%. Calo consistente, ma meno evidente, anche per il comparto degli LCV, dove il noleggio a breve termine a dicembre ha ottenuto un poco lusinghiero -20,18% (605 le nuove targhe a fronte delle 758 di dicembre 2019). Il 2020, quindi, si è chiuso con una flessione del 50,91% per le Passenger Cars, con un totale di nuove targhe di noleggio a breve termine di 87.586, e con un calo del 17,15% per gli LCV, con 9.701 immatricolazioni.

La previsione di Dataforce per il 2021 vede il noleggio a breve in recupero, anche se ancora molto lontano dai volumi del 2019: ipotizza 110.000 immatricolazioni (nel 2019 furono oltre 178.000) Passenger Cars, con una crescita rispetto al 2020 del 25,6% (a confronto del 2019 sarebbe un calo del 38,4%) e una market share del 7,1%. In ambito LCV, il forecast suppone una risalita delle immatricolazioni con il ritorno ai livelli del 2019: circa 12.000 veicoli commerciali targati, con una crescita del 23,7% (+2,5% rispetto al 2019) e una quota di mercato di questo canale del 7,5% (nel 2020 è stata del 6,5%).

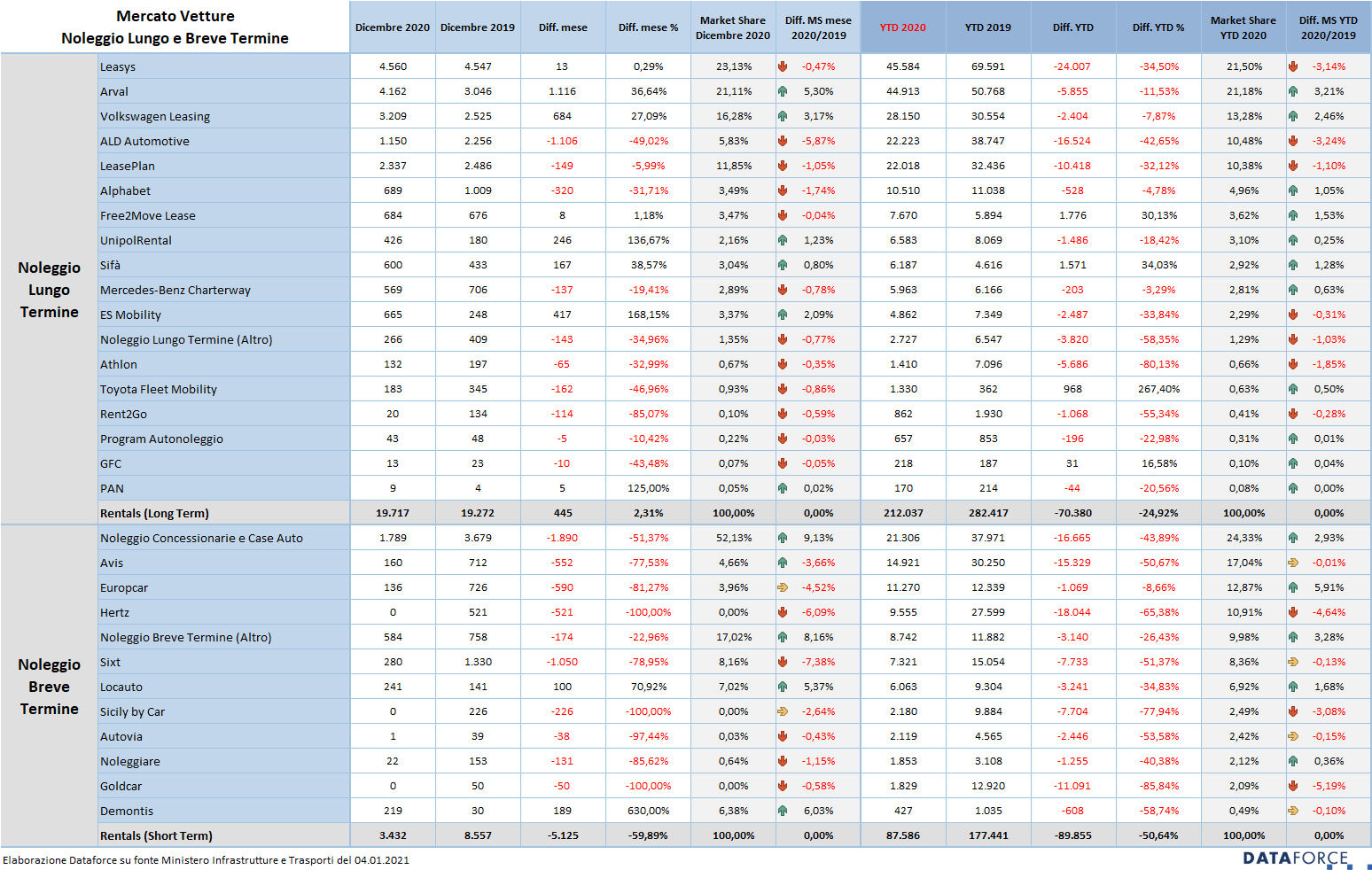

L’ANALISI PER OPERATORE (PASSENGER CARS)

La serrata battaglia per la conquista del primato si è risolta a favore di Leasys, che per sole 671 vetture ha conquistato la prima posizione nella graduatoria dei noleggiatori a lungo termine tra le Passenger Cars. La captive di FCA Bank ha immatricolato nel 2020 45.584 vetture, 24.007 in meno del 2019 (-34,5%) e ha raggiunto una market share del 21,5%. Al secondo posto, a un’incollatura, Arval, che si è fermata a 44.913 nuove targhe, 5.855 in meno dell’anno scorso (-11,53%) e una quota di mercato del 21,2%. Con 28.150 consegne nell’anno, Volkswagen Leasing ha conquistato la terza piazza assoluta per la prima volta nella sua storia, distanziando sia ALD Automotive sia LeasePlan. Per la società di noleggio a lungo termine del costruttore tedesco, il 2020, pur facendo registrare un calo del 7,87% (2.404 targhe in meno, tra le “big” è quella che ha subito meno danni nel 2020), ha raggiunto una market share del 13,3% (2,5 punti in più). Molto male ALD Automotive, già in difficoltà nel 2019: il suo quarto posto nella classifica significa anche un -42,65% di targhe (22.223 rispetto alle 38.747 dell’anno precedente). La controllata del gruppo bancario francese Société Générale ha rischiato persino di perdere il quarto posto: alle sue spalle, con appena 205 vetture targate in meno, si è piazzata LeasePlan, che pure non ha avuto un andamento brillantissimo nel 2020, avendo perso oltre 10.000 nuovi contratti. 20.018 le sue nuove targhe, con un calo del 32,12% e una quota di mercato scesa da 11,5% a 10,4%.

Alla sesta posizione Alphabet, l’ultimo noleggiatore in grado di superare le 10.000 immatricolazioni Passenger Cars in questo drammatico 2020 che ha visto il mercato del NLT perdere oltre 70.000 targhe (cioè una su quattro). 10.510 immatricolazioni per la società controllata da BMW, con una flessione minima (-4,78%) e una quota di mercato del 5%, in crescita di un punto. Nelle posizioni di rincalzo, Free2Move Lease (Gruppo PSA; quindi Citroen, DS, Opel e Peugeot), tra i pochi operatori in forte crescita: +30,13% e una quota di mercato del 3,6% (2,1% nel 2019). Alle sue spalle, UnipolRental (ex CarServer), in flessione del 18,42%), SIFÀ (in crescita del 34,03%), Mercedes-Benz Charterway (-3,29%), ES Mobility (dell’alleanza Renault-Nissan, -33,84%), Athlon (-80,13%), Toyota Fleet Mobility (+267,4%), Rent2Go (-55,34%), Program (-22,98%), GFC (+16,58%) e PAN (-20,56%).

Nel noleggio a breve termine, il monopolio dei grandi operatori ha lasciato il posto ai Dealer/OEM: messe tutte insieme, le immatricolazioni uso noleggio dei concessionari e delle case auto hanno realizzato 21.306 targhe, nettamente di più del primo singolo player del mercato, che nel 2020 è stato Avis. La società di noleggio ha targato 14.921 vetture, meno della metà del 2019 (-50,67%). Al terzo posto Europcar, che nell’anno nero dei rent-a-car (-50,68%, con una perdita di 90.000 immatricolazioni), è riuscita quasi a galleggiare: -8,66%, raggiungendo le 11.270 nuove targhe. Quarta si è piazzata Hertz, con un calo ancora più consistente di Avis: -65,38%, con sole 9.555 immatricolazioni rispetto alle 27.599 dell’anno precedente. Nelle posizioni di rincalzo, Sixt (-51,37%), Locauto (-34,83%), Sicily by Car (-77,94%), Autovia (-53,58%), Noleggiare (-40,38%), Goldcar (-85,84%) e Demontis (-58,74%).

L’ANALISI PER OPERATORE (LIGHT COMMERCIAL VEHICLES)

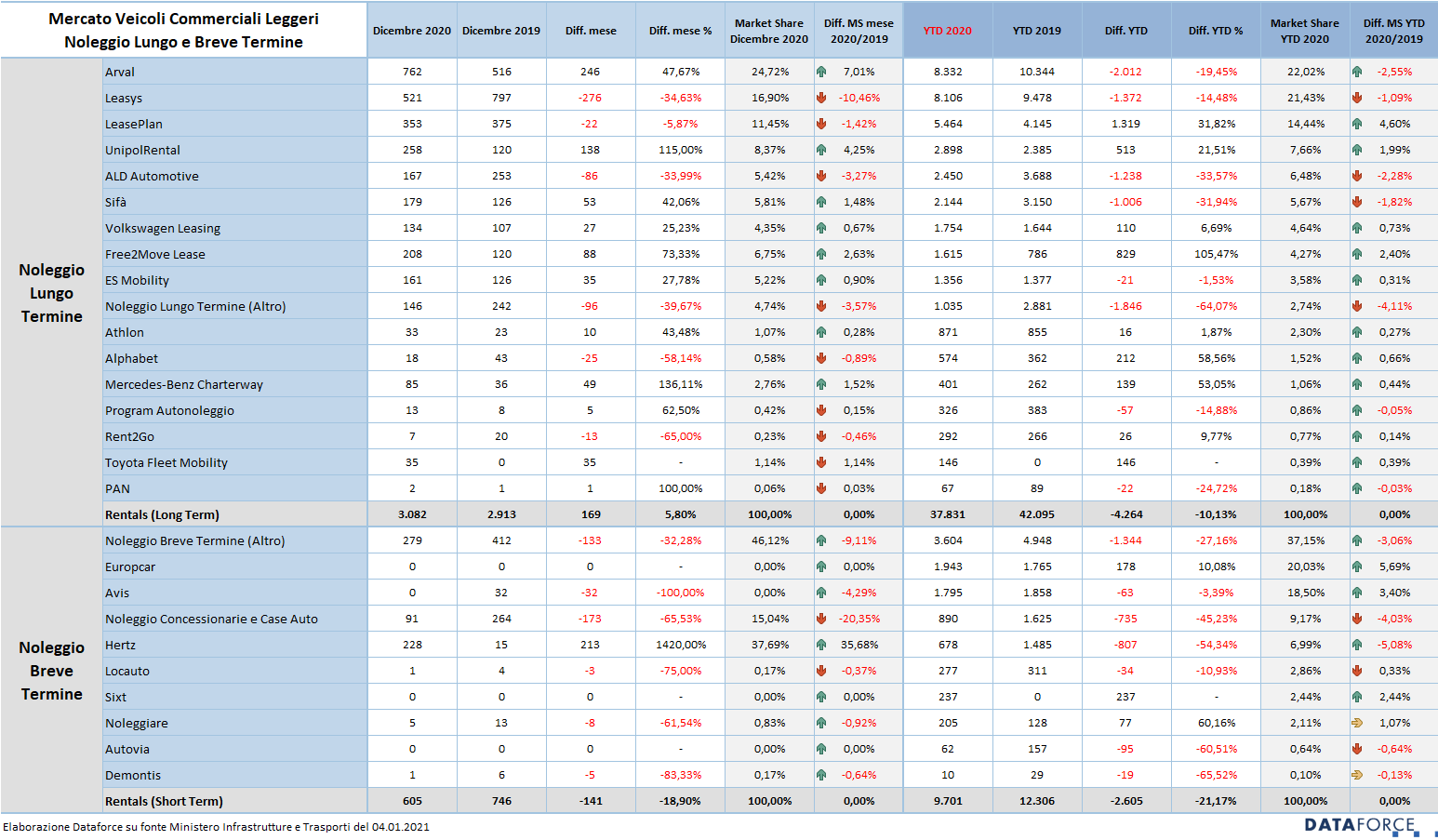

Il comparto dei veicoli commerciali leggeri del noleggio a lungo termine ha chiuso il 2020 con una flessione più limitata rispetto a quello delle Passenger Cars: -10%. Anche in questo caso per il primato è stato un testa a testa tra Arval e Leasys, con la società controllata dal gruppo bancario francese BNP Paribas che è riuscita a prevalere di stretta misura. 8.332 gli LCV targati nel 2020 da Arval (-19,45%), 8.106 quelli immatricolati da Leasys (-14,48%). Molto bene LeasePlan, che ha raggiunto il podio, con consegne in crescita (5.464 unità, +31,82%) e un’annata positiva anche per UnipolRental (2.898 targhe, +21,51%). In quinta posizione retrocede ALD Automotive (-33,57%), seguita da SIFÀ (-31,94%), Volkswagen Leasing (+6,69%), Free2Move Lease (+105%), ES Mobility (-1,53%), Athlon (+1,87%), Alphabet (+58,56%), Mercedes (+53,05%), Program (-14,88%), Rent2Go (+9,77%), Toyota Fleet Mobility (new entry nel mercato) e PAN (-24,72%).

Nell’ambito del noleggio a breve termine, i veicoli commerciali leggeri hanno subito nel 2020 una flessione di oltre 20 punti percentuali. Sono i piccoli operatori locali che, presi tutti assieme, dominano il mercato con una quota che supera il 37%. Tra gli operatori singoli, il primato è di Europcar (in crescita del 10,08%), che precede Avis, Hertz, Locauto, Sixt, Noleggiare, Autovia e Demontis. L’unico operatore oltre a Europcar che ha dato segnali positivi è stato Noleggiare, seppure con volumi di immatricolazioni modesti (205 autocarri in tutto l’anno).

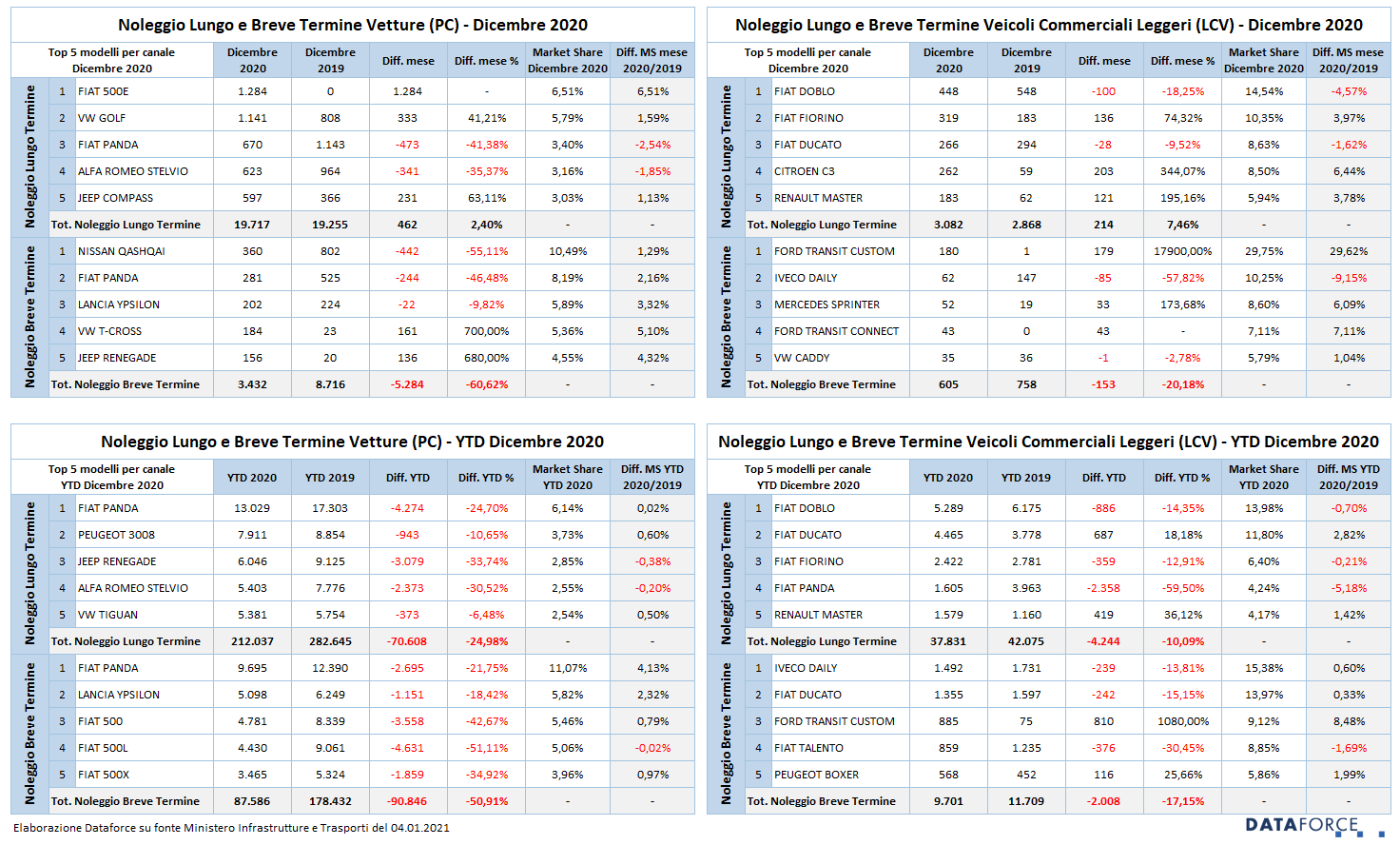

TOP 5 MODELLI NOLEGGIO

Prima di iniziare l’analisi della Top 5 del 2020, una piacevole sorpresa: a dicembre l’auto più richiesta nel NLT è stata la Fiat 500E, ovvero la versione a corrente, con ben 1.284 immatricolazioni (tutte di Leasys, una sola di Arval). La graduatoria annuale vede al primo posto la Fiat Panda, seguita da Peugeot 3008, Jeep Renegade, Alfa Romeo Stelvio e Volkswagen Tiguan. Il mercato del noleggio, insomma, è appannaggio dei suv.

Anche per il noleggio a breve termine la Panda comanda la graduatoria, seguita dalla Lancia Ypsilon e dalle tre sorelle della gamma 500: la 3 porte, la 500L e la 500X. Una classifica, quindi, che parla italiano.

Nei mezzi commerciali dei rent-a-car, la classifica 2020 vede al primo posto l’Iveco Daily, seguito dal Fiat Ducato, dal Ford Transit Custom, il Fiat Talento e dal Peugeot Boxer (gemello del Ducato).

L’ANALISI PER ALIMENTAZIONE (NOLEGGIO LUNGO TERMINE)

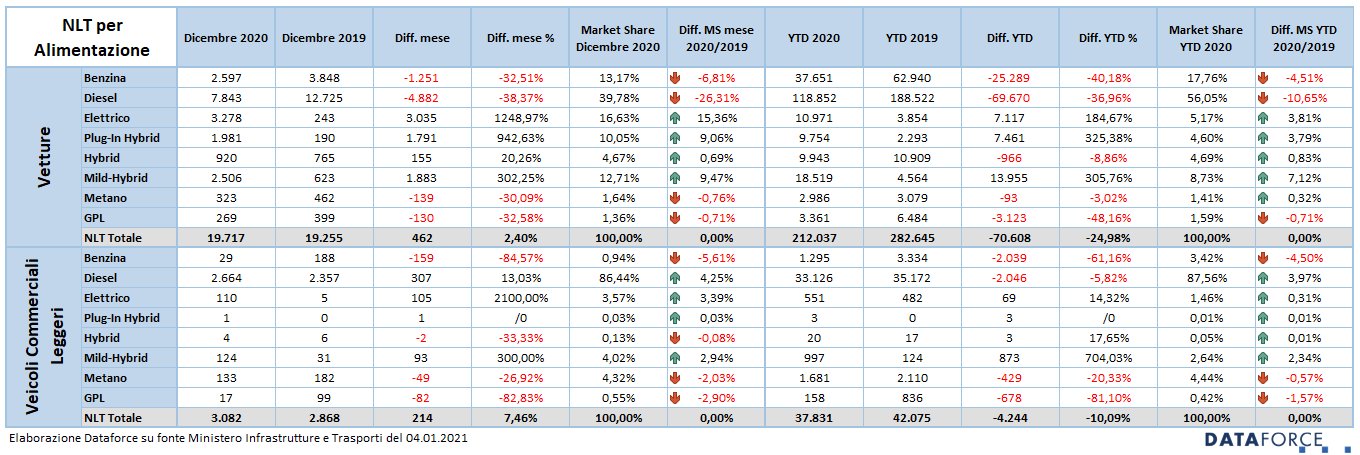

La pesantissima flessione delle immatricolazioni NLT di auto a benzina e diesel (rispettivamente -40% e -37%) nel 2020 si è tradotta in un calo complessivo di market share di oltre 15 punti percentuali. Andati tutti a vantaggio delle alimentazioni elettriche, pure o ibride. Le elettriche sono cresciute da 3.854 del 2019 a 10.971 del 2020 (+185%), le ibride plug-in del 325%, le mild-hybrid del 305%, le full hybrid invece hanno perso 9 punti. Complessivamente il noleggio a lungo termine Passenger Cars ha targato oltre 38.000 ibride, ossia più delle benzina. Auto a metano stabili, gpl in forte flessione (-48%).

Il passaggio al green è lentissimo, ma qualcosa nel 2020 si è mosso nell’ambito dei veicoli commerciali leggeri di long rent. Benzina e diesel sono al 91% del mercato (ma perdono 8,5 punti percentuali di share). Gli LCV elettrici sfiorano l’1,5% di quota, mancano quasi totalmente i veicoli ibridi, tranne quelli mild, che sfiorano le 1.000 unità (2,64% di MS). metano al 4,5% del mercato.

L’ANALISI PER ALIMENTAZIONE (NOLEGGIO BREVE TERMINE)

Nel noleggio a breve termine, benzina e diesel valgono ancora l’86% del mercato (ma perdono oltre 8 punti). In crescita le elettriche (triplicate, e sono più di 1.000 unità), triplicate anche le ibride plug-in e le mild hybrid. Dimezzate invece le full hybrid. Il metano regge, il gpl perde due terzi delle immatricolazioni.

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it