Comunicato Stampa Dataforce: Mercato Auto e Veicoli Commerciali Ottobre 2020

Roma, 02.11.20

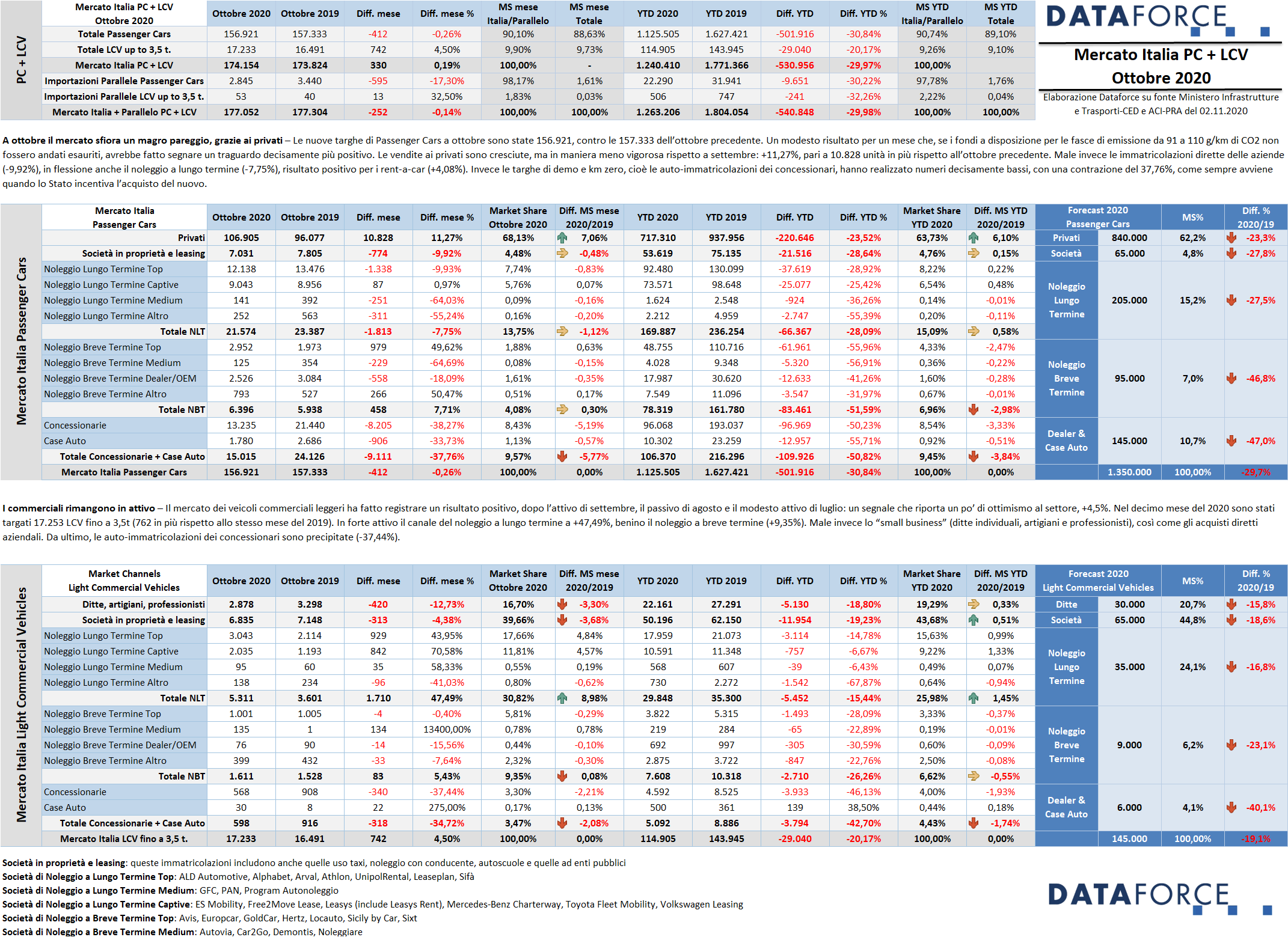

A ottobre il mercato Passenger Cars sfiora a stento un pareggio, dopo il positivo risultato di settembre: nonostante l’andamento brillante del canale privati (+11,27%) sono state immatricolate 156.921 vetture a fronte delle 157.333 dell’ottobre precedente (-0,26%). È il desolante risultato causato dal totale clima di incertezza derivato dai proclami del Governo insieme a quello dell’esaurimento dei fondi per gli incentivi all’acquisto nella fascia 91-110 g/km di CO2: con una clausola di redistribuzione automatica dei contributi inutilizzati nelle altre classi di emissioni, il bilancio avrebbe potuto essere nettamente migliore. La previsione per fine anno prevede un mercato a 1,35 milioni di auto nuove, con un calo del 29,7%: se un altro lockdown porterà alla chiusura dei saloni di vendita, la stima dovrà essere corretta al ribasso.

Con una giornata lavorativa in meno rispetto a ottobre 2019 (22 contro 23) il primo mese dell’ultimo trimestre 2020 fa segnare un risultato di stallo: le automobili nuove immatricolate sono state 156.921, 412 in meno dell’ottobre precedente (-0,26%). I veicoli commerciali leggeri nuovi sono stati 17.263: sono 742 in più (+4,5%). Al totale Passenger Cars + Light Commercial Vehicles ufficiali si deve aggiungere il modesto contributo delle importazioni parallele: 2.845 automobili (-17,3%) e 53 LCV (+32,5%), per un dato complessivo di 177.052 unità (+0,14%).

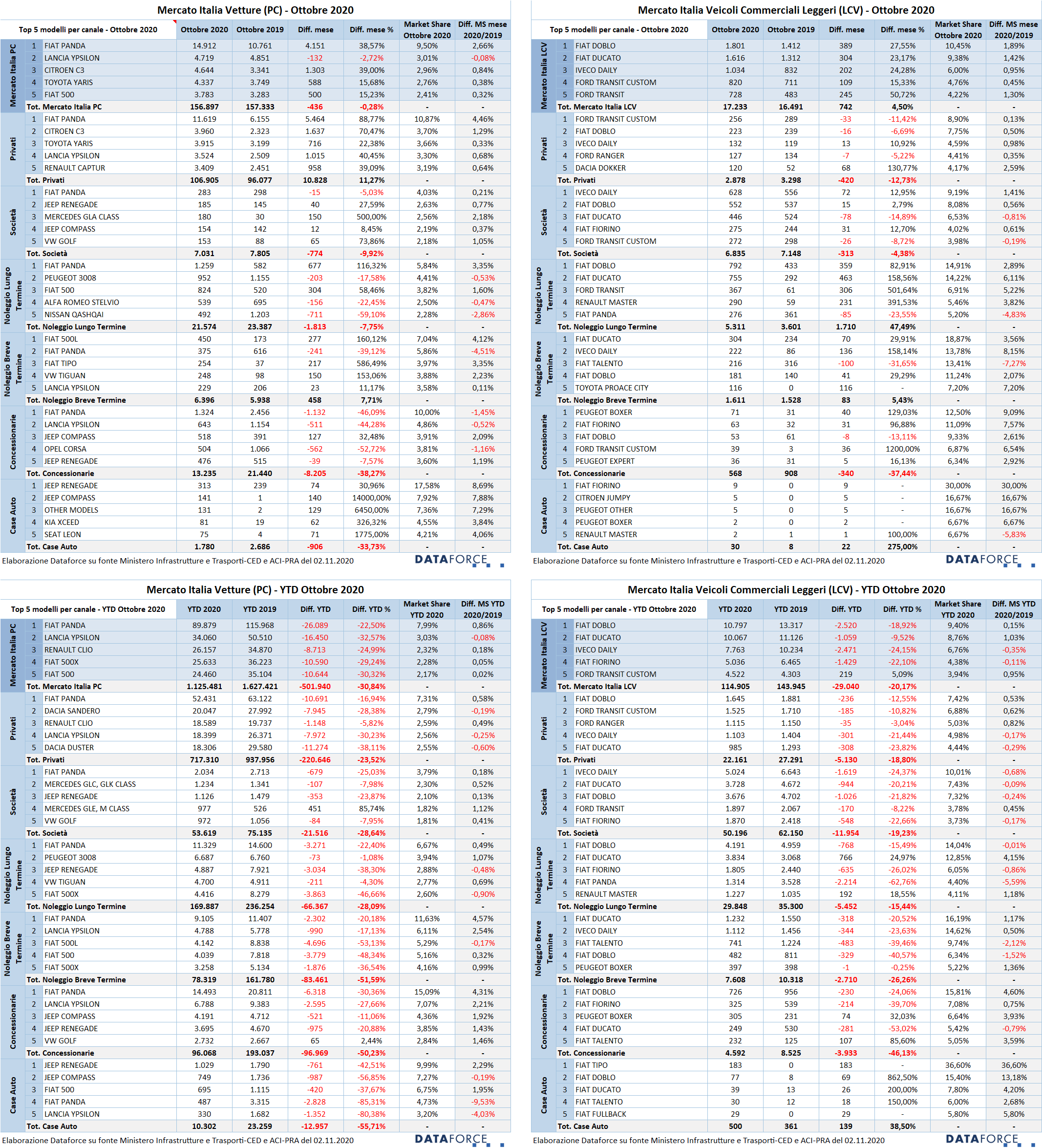

Nelle Passenger Cars, a livello di canali di distribuzione, andamento positivo per i privati: +11,27%, quasi 11.000 unità in più (però a settembre il dato incrementale era più che doppio); bene anche il noleggio a breve termine, che risolleva la testa dopo un’annata difficilissima. I rent-a-car hanno immatricolato a ottobre 6.396 automobili, con un incremento di 458 unità (+7,71%). Male tutti gli altri canali: le vendite aziendali dirette (-9,92%), il noleggio a lungo termine (-7,75%) e le auto-immatricolazioni OEM+dealer (-37,76%).

A due mesi dalla chiusura, il cumulato di questo difficile 2020 recupera ancora qualche punticino sul passivo: con 1.125.505 nuove automobili entrate in circolazione, la flessione scende al 30,84%, ma il calo delle vendite rimane comunque stabile su mezzo milione di unità, un passivo non più recuperabile. Nei veicoli commerciali leggeri il calo del mercato, pur pesante, è meno evidente: -20,17%. Questo dato rimane, come lo scorso mese, allineato sulle 30.000 mancate vendite.

Roma, 2 novembre 2020 – “Inutilmente avevamo sperato nella redistribuzione dei fondi degli incentivi a favore della fascia che li aveva esauriti per prima, l’unica che poteva risollevare il mercato – dichiara Salvatore Saladino, Country Manager di Dataforce Italia. – La nostra previsione di 1,35 milioni di auto per fine anno dipenderà comunque da quello che ascolteremo domani nel nuovo DPCM: se le concessionarie auto saranno considerate attività produttive (quindi sempre aperte) oppure attività non essenziali (quindi soggette alle chiusure differenziate in base all’evoluzione dei contagi). Un nuovo lockdown nelle regioni oggi più a rischio, con la probabile serrata dei saloni di vendita, dimezzerebbe le 100.000 auto che i privati potrebbero immatricolare a novembre, solo per fare un esempio…”.

La spinta degli incentivi sembra essersi già esaurita. A tre mesi dal varo del provvedimento che avrebbe dovuto (e potuto) rilanciare l’automotive, Il mercato italiano dell’auto (Passenger Cars) ha chiuso ottobre con un modestissimo pareggio. Il mese di inizio del quarto trimestre si è concluso con 157.921 targhe, contro le 157.333 dell’ottobre precedente. Un decremento di 412 unità (-0,26%), che è stato determinato da un andamento differenziato tra i vari canali di distribuzione. Il comparto dei privati è stato quello che ha beneficiato della maggiore crescita: +11,27% (meno della metà rispetto a quanto avvenuto a settembre e ad agosto), con 106.905 immatricolazioni (10.828 in più), ossia quasi il 64% del totale delle vendite. Male invece il canale delle immatricolazioni dirette delle aziende: -9,92% (con un decremento di 774 unità), a riprova che per il comparto business servirebbe il ritorno del super-ammortamento e una migliore fiscalità in termini di detraibilità dell’iva e deducibilità dei costi. Medesimo risultato anche per il noleggio a lungo termine, che dopo 2 mesi al rialzo è tornato a calare: -7,75%. Anche questo è un risultato che la dice lunga sulla potenzialità inespressa del NLT, se soltanto il Governo adottasse una politica fiscale equiparabile al resto d’Europa. Il long rent ha consegnato 21.574 automobili contro le 23.387 dell’ottobre precedente. Il canale dei noleggi a breve termine è invece in ripresa. Percentuale di incremento sostanziosa (+4,08%), ma modesta in termini di volumi: soltanto 458 automobili immatricolate in più. Per le auto-immatricolazioni, infine, la flessione è stata netta, anche se inferiore agli scorsi mesi: oltre 9.000 automobili targate in meno (8.205 da parte delle reti di vendita dei concessionari, 906 dai costruttori). Il dato del decremento di ottobre delle auto-immatricolazioni è del 37,76%, così suddiviso: i dealer hanno fatto segnare una contrazione del 38,27%, i costruttori del 33,73%. A livello annuale, le auto-immatricolazioni sono più che dimezzate: rispetto al 2019 mancano all’appello quasi 110.000 targhe.

Scendendo nel dettaglio dell’analisi sulla performance del noleggio a lungo termine, il -7,75% è la somma di un risultato differenziato tra i due sotto-canali principali: gli operatori captive si sono mantenuti sugli stessi livelli del 2019 (+0,97%, con 9.043 vetture immatricolate), i Top Player generalisti, invece, hanno perso mercato in maniera significativa (-9,93%), riuscendo a effettuare 12,138 consegne (oltre 1.300 in meno di ottobre 2019).

Il noleggio a lungo termine, dopo 10 mesi, cumula una perdita del 28,09%, pari a oltre 66.000 automobili consegnate in meno. Il noleggio a breve termine, invece, si mantiene a un livello inferiore del 51,59%, con oltre 83.000 targhe in meno. La flessione dei privati, pur con la significativa ripresa da agosto a ottobre, rimane del 23,52% (pari a oltre 220.000 targhe in meno), quella degli acquisti aziendali diretti è del 28,64% (con un calo che supera le 21.000 unità).

Il forecast di Dataforce resta quello di settembre, ma cambia la mix dei canali: prevede una chiusura anno a 1.350.000 auto, circa 570.000 in meno rispetto all’anno precedente. A fine dicembre, secondo la nostra previsione, si dovrebbero raggiungere le 845.000 nuove targhe per i privati (quota di mercato del 62,2%), 65.000 immatricolazioni aziendali (4,8%), 205.000 automobili di noleggio a lungo termine (market share del 15,2%), 95.000 unità al noleggio a breve termine (con una share del 7%), 145.000 le auto-immatricolazioni di concessionarie costruttori (quota di mercato 10,7%). Il calo più significativo di immatricolazioni sarà per le auto-immatricolazioni (-47%) e per i rent-a-car (-46,8%). La contrazione dei privati, nonostante gli incentivi, dovrebbe attestarsi a -23,3%.

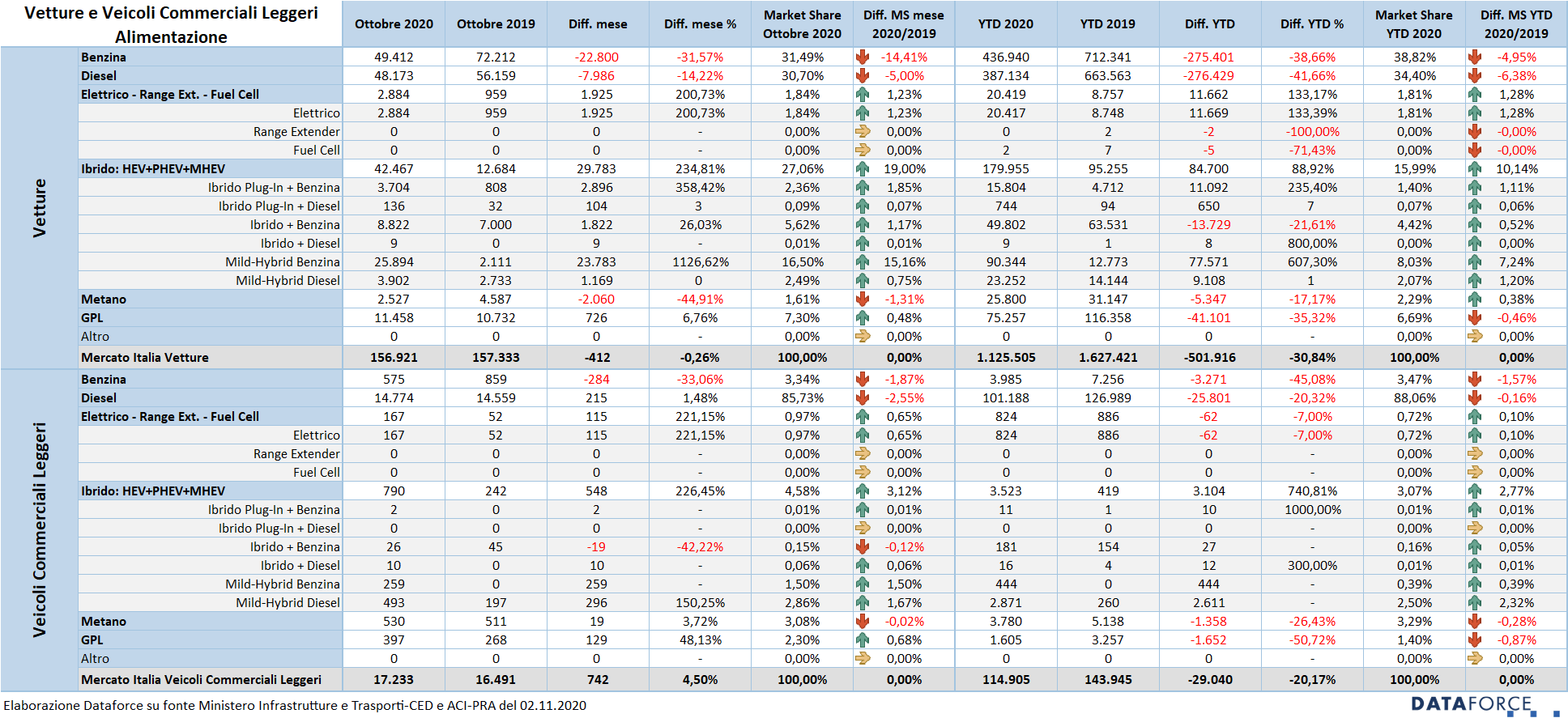

A ottobre il mercato dei veicoli commerciali ha fatto registrare un modesto incremento, dopo il piccolo passo in avanti di luglio, il risultato di “quasi pareggio” di agosto e il +12,64% di settembre. Nel mese di apertura del quarto trimestre 2020 sono stati targati dalle reti ufficiali 17.233 LCV fino a 3,5 t (742 in più rispetto a ottobre 2019). Le immatricolazioni dirette dei privati (ditte, artigiani e professionisti) e delle aziende rappresentano quest’anno il 63% delle vendite totali, mentre il noleggio a lungo termine ha raggiunto una market share del 26%. Il breve, invece, occupa una quota residuale del 6,6%, così come le auto-immatricolazioni (4,4%). Anche nell’ambito degli LCV la quota delle auto-immatricolazioni si è quasi dimezzata. A ottobre soltanto i canali di distribuzione del noleggio hanno fatto segnare un risultato positivo: il lungo termine con +47,49% e il breve termine con +5,43%. Tra le auto-immatricolazioni, il poco significativo dato degli OEM (30 unità solamente) rappresenta comunque un dato in attivo. Male invece ditte individuali, artigiani e professionisti (-12,73%) e le le aziende che acquistano direttamente (-4,38%). In forte regresso il canale delle auto-immatricolazioni dei dealer: -37,44%.

Il forecast di Dataforce prevede per quest’anno una chiusura a 145.000 LCV immatricolati, con una flessione rispetto al 2019 del 19,1%. Dalle auto-immatricolazioni le perdite maggiori: -40,1%. Per gli altri canali, passivi comunque pesanti.

Le marche – Nella graduatoria delle marche più vendute, Fiat rimane in testa anche a ottobre, e riesce a far segnare un risultato molto positivo: ha immatricolato nel mese 25.408 vetture a fronte delle 121.670 dell’ottobre precedente (+17,25%). Al secondo rimane saldamente Volkswagen, che non riesce a stare al passo dello scorso anno: -24,6%. Al terzo posto torna Ford (-4,74%), seguita da Renault (+8,89%), Peugeot (-11,66%), Toyota (+2,97%), Citroen (+15,12%), Opel (+3,12%), Jeep (+10,15%) e Mercedes (+10,74%). Da segnalare l’eccellente performance di Suzuki (+39,61%).

I modelli – La classifica dei modelli preferiti dagli acquirenti a ottobre vede la Fiat Panda sempre leader di mercato, con un incremento eccezionale grazie alla versione mild-hybrid. Sono stati targati 14.912 esemplari rispetto ai 10.761 dell’ottobre 2019 (+38,57%). La Panda primeggia tra i privati, nelle vendite business, tra i noleggiatori a lungo termine e nelle auto-immatricolazioni dei concessionari, mentre è il secondo modello preferito dai clienti di noleggio a breve termine. Al secondo posto la Lancia Ypsilon (-2,72%). Terza è la Citroen C3, seguita dalla Toyota Yaris e dalla Fiat 500.

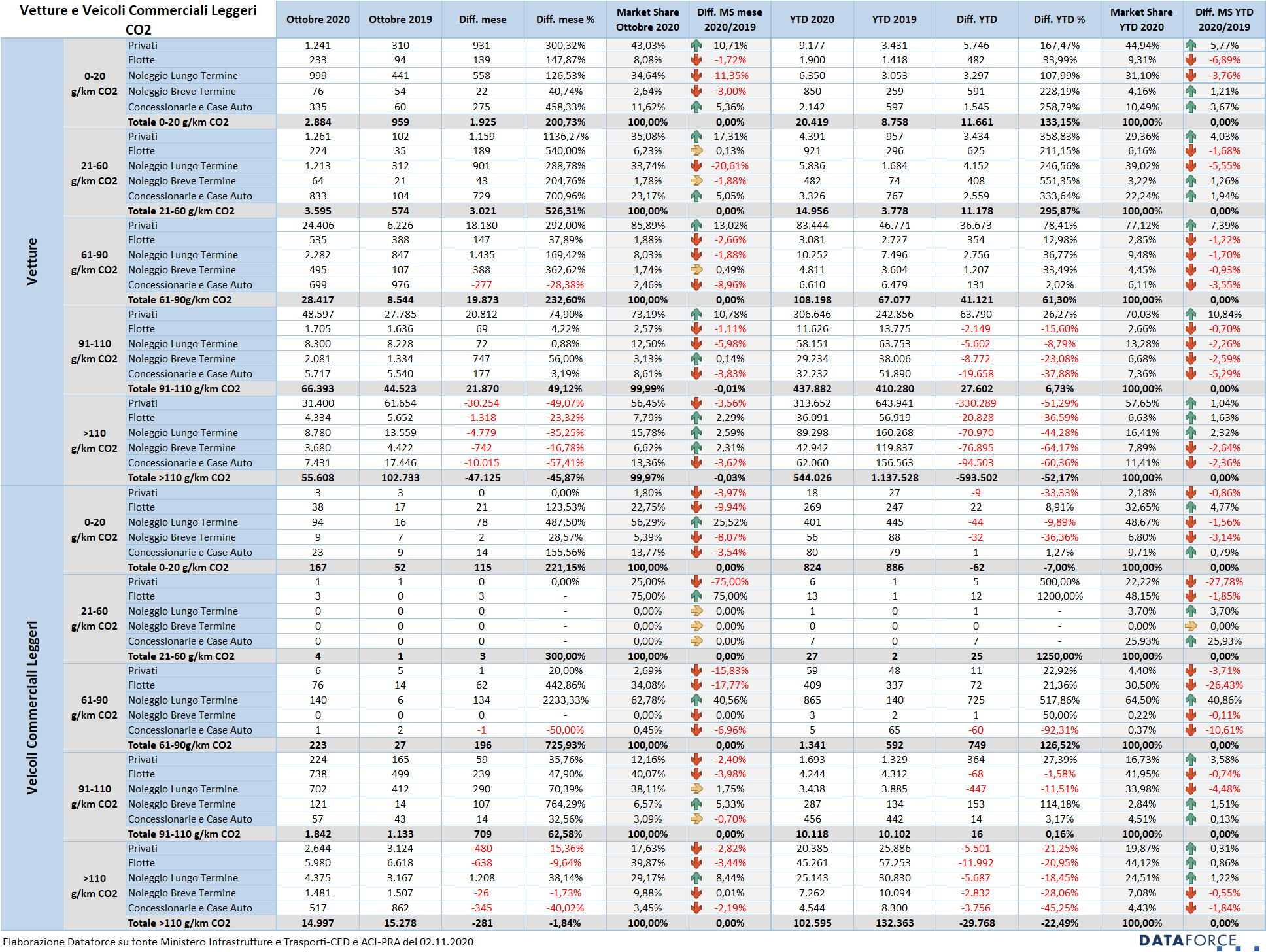

Le alimentazioni – Nel decimo mese del 2020 l’emorragia di vendite di auto diesel è tornata in auge: -14,22%, mentre le immatricolazioni di auto a benzina sono calate in misura ancora maggiore (a vantaggio delle mild-hybrid): -31,57% (ma a livello annuale le preferenze sono calate quasi del 40%). Ovviamente esponenziale la crescita delle immatricolazioni di auto elettriche e di ibride, rispettivamente +200% e +237%. Queste ultime stanno raggiungendo volumi importanti: a ottobre oltre 40.000 unità, ossia poco meno delle benzina e delle diesel. Quasi dimezzate le auto a metano (-45%), bene le gpl (+6,76%). Tra le ibride, la parte del leone la fanno ormai le mild-hybrid: 26.000 unità a ottobre (soltanto 2.111 a ottobre 2019). Le ibride plug-in, ossia le più ecologiche (e più incentivate), nel mese sono state 3.840.

Le emissioni di CO2 – L’effetto degli incentivi continua a favorire l’ascesa delle auto a basse emissioni: la fascia da 0 a 20 g/km di CO2 (prevalentemente auto elettriche) è cresciuta del 200%, quella tra i 21 e i 60 g/km (ibride plug-in) addirittura del 526%, nella fascia da 61 a 90 g/km le immatricolazioni sono più che triplicate. Le vendite per l’ultima fascia incentivata, quella di livello emissioni comprese tra 91 e 110 g/km sono cresciute di quasi il 50%. Le auto con livello di emissioni superiore ai 110 g/km (quelle non incentivate e, sopra i 160 g/km, penalizzate dal “malus” all’atto dell’immatricolazione) sono calate del 46%. Il risultato è la contrazione delle vendite di questo segmento di emissioni di oltre 47.000 unità.

Ultimi tre giorni – La corsa all’immatricolazione negli ultimi tre giorni feriali a ottobre è stata meno vigorosa che in passato mentre i volumi di km zero sono stati decisamente bassi. Le targhe “last minute” assegnate nei giorni 28, 29 e 30 ottobre sono state 57.101, pari al 36,39% delle immatricolazioni del mese, una quota di 2 punti superiore a quella di settembre. La tabella allegata a questo comunicato, che evidenzia i numeri delle immatricolazioni degli ultimi tre giorni, è costruita secondo lo schema 80/20, ovvero mostra i marchi che con i loro volumi “fanno” l’80% del mercato e raggruppa sotto la voce “Altro” il restante 20%. A ottobre molti costruttori si sono avvicinati al 50% di targatura negli ultimi 3 giorni, il marchio che ha immatricolato la maggior quota percentuale di veicoli è stato Opel, che ha targato il 53,96% delle sue vetture. Al secondo posto Toyota (52,92%). Terza è Jeep (51,36%), seguita da BMW (44,39%) e Volkswagen (43,95%). Tra i meno attivi negli ultimi 3 giorni, Suzuki (16,36%), Mercedes (18,06%) e Dacia (25,17%).

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it