Focus Noleggio Dataforce: Febbraio 2021

Roma, 15.03.21

Roma, 15 marzo 2021

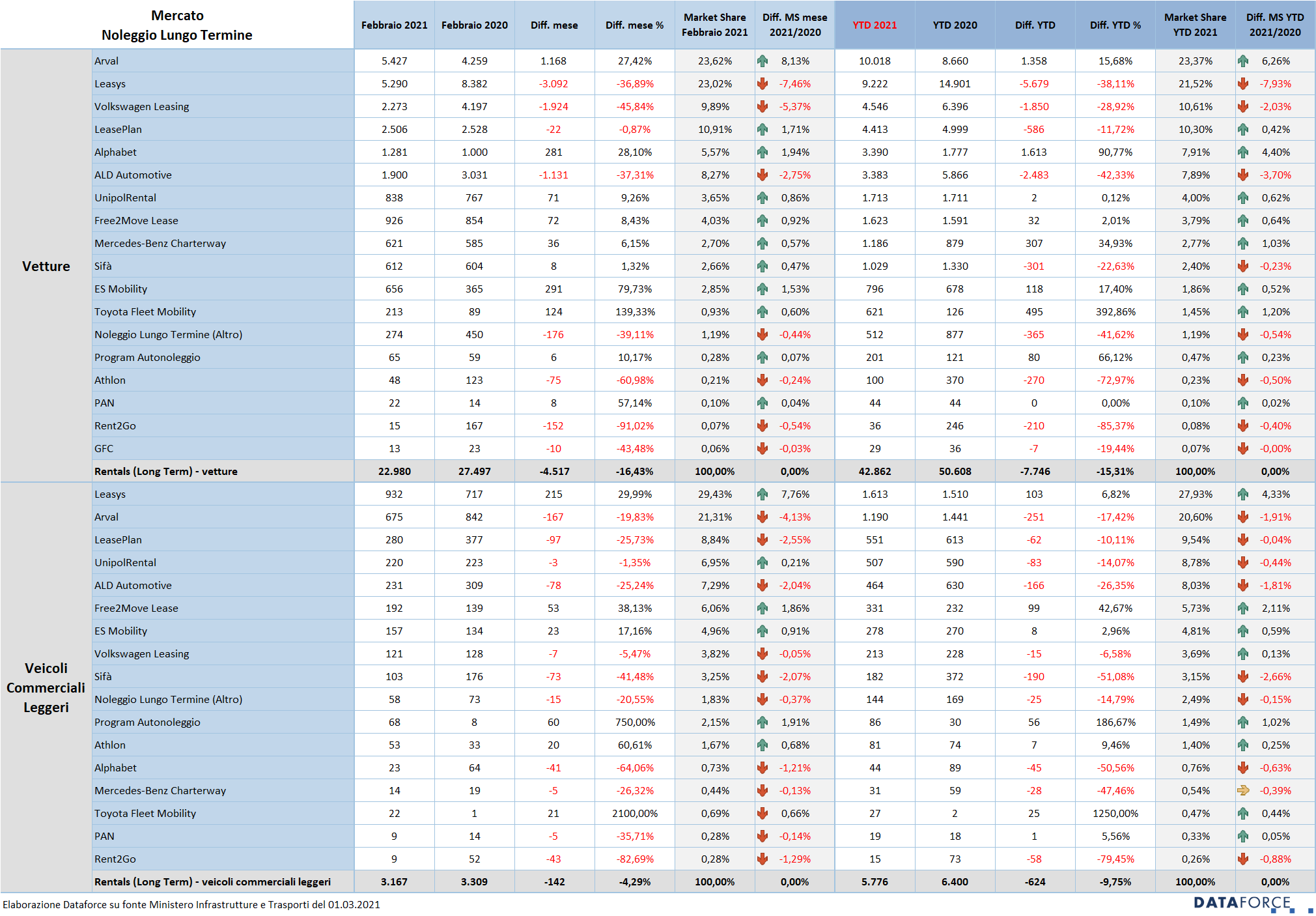

Un altro mese in rosso per il comparto del noleggio a lungo termine Passenger Cars a febbraio: -16,43%, dopo il -14,21% di gennaio. Sono state immatricolate 22.980 vetture (circa 4.500 in meno). Nel comparto Light Commercial Vehicles la flessione è più contenuta: -4,29% (nettamente migliore rispetto al -18,48% del mese precedente). Le nuove targhe LCV del long rent sono state 3.167.

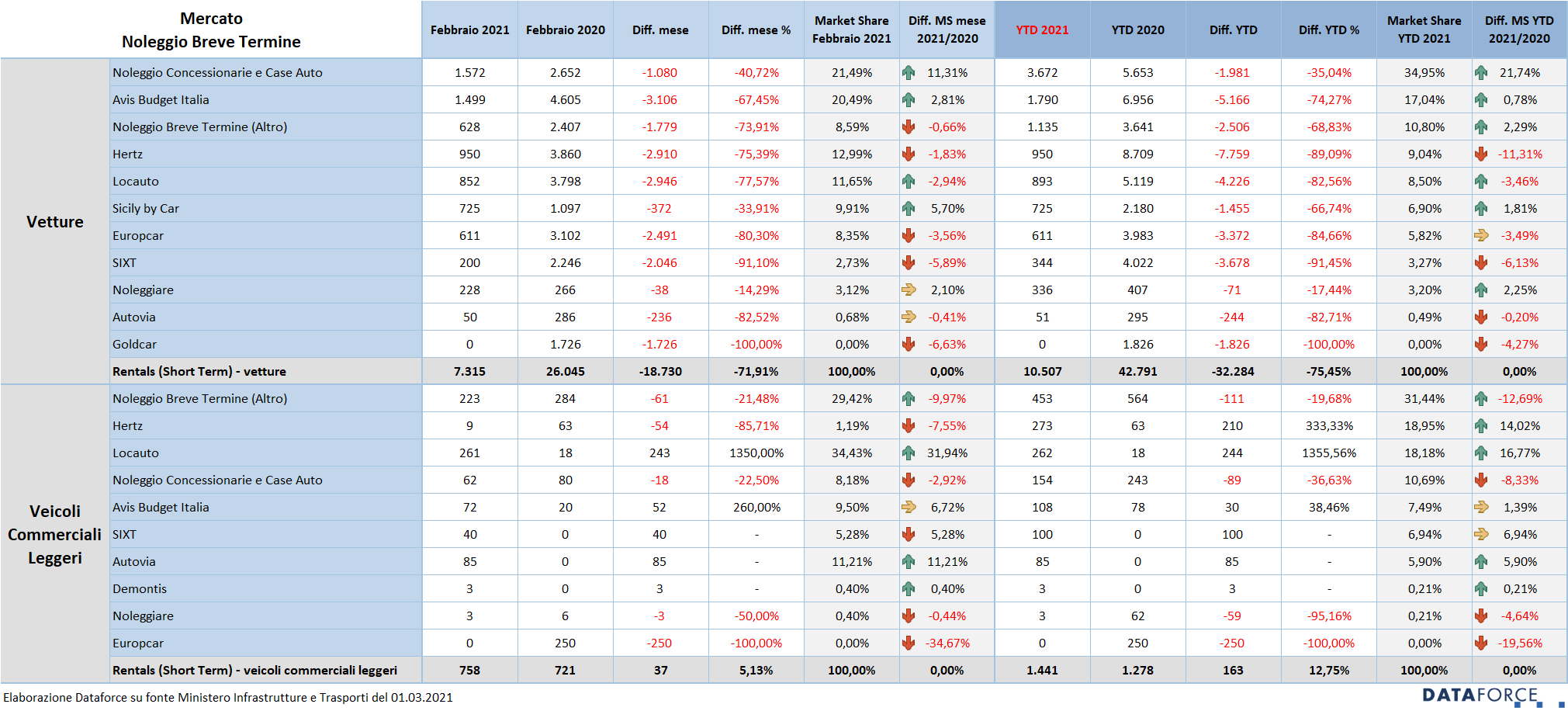

Per il noleggio a breve termine permane la situazione di grave difficoltà: dopo il -80,97% di gennaio, a febbraio la flessione tra le Passenger Cars è stata del 71,91%: numeri che non cambiano la sostanza di un comparto tra i più colpiti nell’intera filiera economica del Paese. L’unico dato positivo riguarda il settore dei Veicoli Commerciali Leggeri, in attivo già a gennaio (+18,31%), in leggera ripresa a febbraio: +5,13%, grazie al costante aumento degli acquisti online e delle relative consegne a domicilio.

La previsione di Dataforce per l’intero 2021 ipotizza per il NLT Passenger Cars un mercato a 260.000 immatricolazioni, con una crescita rispetto al 2020 del 22,6%, nonostante un primo bimestre molto negativo, perché il recupero avverrà nella seconda parte dell’anno. In ogni caso il mercato non tornerà ai livelli pre-Covid del 2019, rispetto ai quali il long rent rimarrà ancora indietro dell’8%. Per il comparto LCV, prevediamo un totale nuove immatricolazioni 2021 da parte del NLT a quota 41.000, in crescita dell’8% sul 2020, ma pur sempre su un livello leggermente inferiore al 2019 (-2,6%). Il comparto degli LCV, dunque, sembrerebbe l’unico a riuscire nel recupero del disavanzo creato dalla pandemia.

Sul versante dello short term, la previsione di Dataforce per il 2021 vede 90.000 nuove targhe, appena sopra i disastrosi numeri del 2020 (+2,7%), mentre nel raffronto con il 2019 le immatricolazioni risulterebbero dimezzate. In ambito LCV, la stima di Dataforce è nettamente migliore, con 12.000 immatricolazioni (+23,3%), dato migliore, seppur di poco, anche nei confronti del 2019 (+2,5%).

L’ANALISI DEL MERCATO NOLEGGIO A LUNGO TERMINE

Il noleggio a lungo termine appare uno dei settori del mercato dell’auto che maggiormente risente della crisi economica innescata dalla pandemia Covid-19. Se gli incentivi all’acquisto favoriscono il canale dei privati (che ha già recuperato 10.000 immatricolazioni nel confronto con il primo bimestre 2020), i clienti del long rent possono beneficiare soltanto in forma indiretta e parziale dei bonus erogati dal Governo. A essere colpiti dalla crisi sono soprattutto i rinnovi delle flotte aziendali: la mobilità dei dipendenti i quali, grazie allo smart working, hanno ridotto se non eliminato i trasferimenti casa-ufficio nonché le trasferte di lavoro, ha reso la proroga dei contratti in essere la soluzione migliore.

Come conferma il direttore Commerciale di ALD Automotive, Antonio Stanisci: “Il risultato dei primi due mesi dell’anno è ancora frutto della nostra strategia del 2020, quando in uno scenario di generale incertezza abbiamo lavorato insieme con i nostri clienti a una stabilizzazione della flotta allungando le durate dei contratti in essere. Con conseguenze dirette sulle immatricolazioni nel 2020 e ancora in questa prima parte del 2021”.

Se si osserva la graduatoria dei Top Player del NLT nel primo bimestre, si nota che, a parte Arval, in recupero sul 2020 con un guadagno di 15 punti percentuali sull’immatricolato, frutto di una strategia commerciale che negli ultimi anni è stata molto accorta, consolidando il core business corporate e affacciandosi alle nuove tendenze in modo ponderato e strutturato, molti altri player delle prime posizioni in classifica accusano flessioni pesanti: ALD Automotive (-42%), Leasys (-38%), Volkswagen Leasing (-29%), LeasePlan (-12%).

Tra le captive, fanno da contraltare alla caduta di Leasys e Volkswagen Leasing, le performance di Program Autonoleggio (+66%) grazie ad un’importante accordo chiuso con Autostrade per l’Italia e di Toyota Fleet Mobility con volumi più che quadruplicati. “Il mercato del noleggio, nei primi due mesi del 2021, scende rispetto al 2020 del 15% sulle passenger car e del 10% sui veicoli commerciali.” – ci spiega Carmine Giannì, Direttore Operativo della captive del gruppo Toyota-Lexus “Confrontando questo dato sull’andamento totale del mercato auto, si evidenzia come la quota di mercato del noleggio a lungo termine stia mantenendo una quota di mercato stabile. Toyota Fleet Mobility Italia, dopo un primo anno dedicato al lancio sul mercato della propria attività, ha iniziato il 2021 con l’obiettivo di consolidare la sua posizione nel mercato e proporre, in maniera integrata, tutte le opzioni di mobilità attraverso la centralità della rete Toyota”.

Appare invece anomalo il +91% di Alphabet, frutto sicuramente di una massiccia operazione di rent-to-rent concordata con qualche operatore del breve termine, da rintracciare in quelli che hanno avuto il calo più marcato sul prodotto BMW. Appunto, la forte crescita di BMW nel lungo termine (+50%) la fa virtualmente avvicinare moltissimo ad Audi (terza nella classifica di questo canale e prima delle premium) avvalorando il fatto che il lungo termine per alcuni marchi premium è una vetrina irrinunciabile in tempi di revisione delle car policy dovute anche alla crisi da Covid, che sta portando a ripensare l’auto aziendale in sé come benefit a fronte di una mobilità garantita dalle aziende al dipendente.

“Il grande assente in questo scenario resta la mancanza di un supporto adeguato da parte delle Istituzioni al comparto dell’auto aziendale dove i noleggiatori potrebbero giocare un ruolo chiave nell’obiettivo tanto sbandierato e mai davvero supportato dai produttori di slogan istituzionali: il rinnovo del vetusto parco circolante nazionale.” – afferma Salvatore Saladino, Country Manager di Dataforce Italia – “Una completa riforma fiscale resta la sola e unica soluzione: speriamo che il nuovo Governo ci metta mano presto.”.

L’ANALISI DEL MERCATO NOLEGGIO A BREVE TERMINE

Se il noleggio a lungo termine stringe i denti, quello del breve termine piange. L’incertezza della situazione pandemica con l’arrivo della terza ondata, i blocchi agli spostamenti tra regioni e province, l’annullamento della stagione turistica invernale e le zone rosse su quasi tutto il paese che probabilmente cancelleranno la Pasqua, non sono certo segnali che permetteranno ai rent-a-car di risollevare la situazione.

Il 35% delle targhe del noleggio a breve termine dei mesi di gennaio e di febbraio, è ascrivibile a Case Auto e Concessionarie. UNRAE questi volumi li classifica direttamente nelle km0, e non a torto. Pochissimi noleggiatori “veri” hanno inflottato nel primo bimestre di quest’anno, i primi cinque con percentuali di ribasso dal 67% all’89%. Situazione più favorevole nel comparto degli LCV, dove il breve termine si dimostra sempre più partner delle aziende che operano nella consegna degli acquisti su internet, l’unico comparto del commercio a mostrare segnali positivi.

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it