Focus Noleggio Dataforce: Maggio 2021

Roma, 14.06.21

Brusco calo delle immatricolazioni Passenger Cars di noleggio a maggio, che accentua il trend negativo mostrato nella prima parte dell’anno. È la conseguenza del silenzio totale del Governo sul tema degli aiuti al settore automotive, con particolare riferimento alla revisione della fiscalità nel settore delle flotte aziendali.

Per il noleggio a lungo termine, la flessione ha come ulteriore spiegazione la scelta di molte aziende clienti e utilizzatori che optano per il prolungamento dei contratti in essere: durante la pandemia le percorrenze accumulate sono state decisamente inferiori a quelle programmate ed è anche conveniente prolungare il noleggio visto che il canone mensile si corregge al ribasso. A ciò si aggiunge, per alcune aziende, la difficoltà di superare un nuovo affidamento sulla linea di credito così come, per alcuni assegnatari di vetture in fringe benefit, di dover scendere di categoria per non subire una maggiore tassazione in busta paga.

Roma, 14 giugno 2021

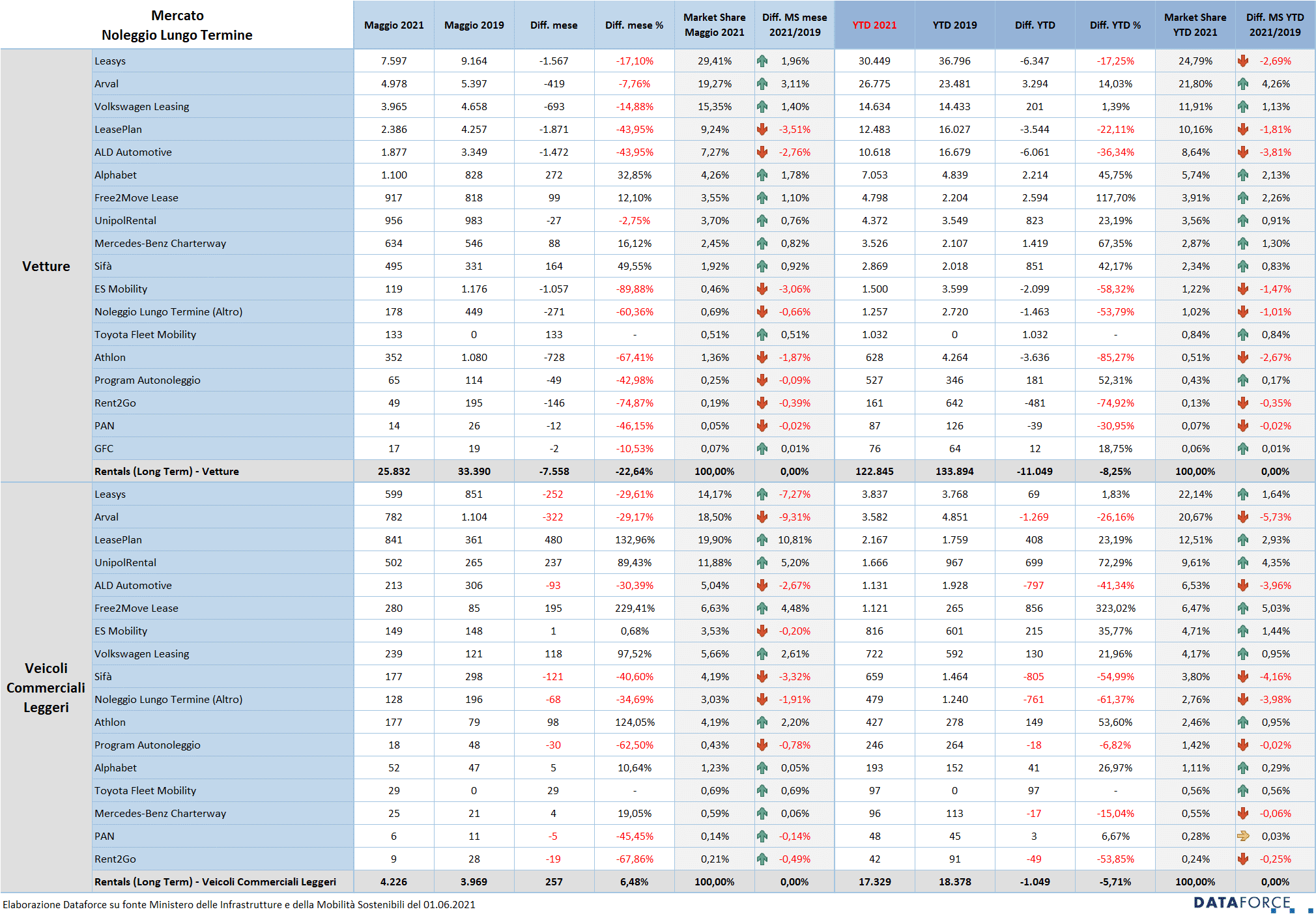

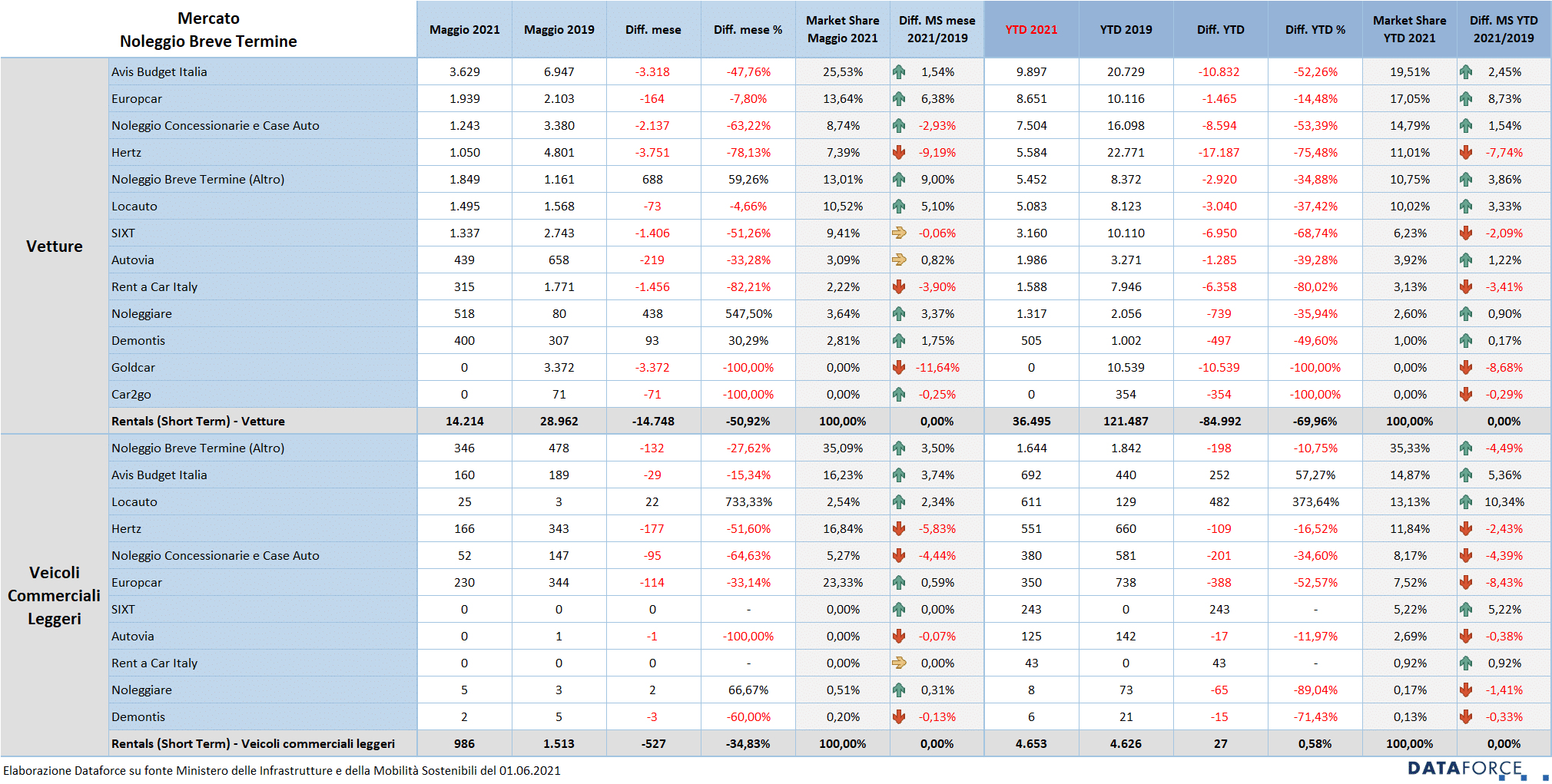

Nel mese di maggio il noleggio a lungo termine ha registrato una flessione del 22,64% con 25.832 automobili immatricolate (sono oltre 7.500 in meno rispetto allo stesso mese del 2019). Il cumulato dei primi 5 mesi segna così un arretramento dell’8,25%, con un disavanzo di circa 11.000 vetture, avendo l’NLT immatricolato 122.845 Passenger Cars, a fronte delle 133.894 unità dello stesso periodo di 2 anni fa. Un calo che, pur significativamente inferiore a quello del mercato nel suo complesso (-19,21%), non può certo rassicurare il comparto. Il dato generale, infatti, è gravato dalla ben più pesante riduzione delle immatricolazioni di noleggio a breve termine e delle auto-immatricolazioni. A proposito di noleggio a breve termine: a maggio la flessione rimane superiore al 50% (più esattamente è stata del 50,92%), all’incirca come nei mesi scorsi. Il cumulato del 2021 si attesta a -58,24%.

Nell’ambito dei Veicoli Commerciali Leggeri, il quinto mese dell’anno è stato migliore dei precedenti: +6,48%, dopo i primi confortanti segnali di aprile (+1,03%). L’ultimo bimestre ha permesso di contenere il passivo del 2021 a quota -5,71%. Nel comparto del noleggio a breve termine, invece, a maggio la situazione è precipitata a -34,83%, azzerando quasi completamente l’attivo conquistato nel primo quadrimestre. Ora il dato cumulativo di quest’anno mostra un saldo di +0,58% (sono soltanto 27 LCV in più). In totale il noleggio a breve termine ha immatricolato 4.653 autocarri (986 a maggio).

La previsione di Dataforce per l’intero 2021 conferma il forecast dello scorso mese: non è positiva, anche se la flessione ipotizzata per il noleggio a lungo termine è nettamente meno accentuata rispetto a quella degli altri canali. In ambito Passenger Cars la previsione vede un mercato NLT a 260.000 immatricolazioni, con una crescita rispetto al 2020 del 22,6% ma, nel confronto con l’annata pre-Covid 2019, risulta un calo dell’8%. Per il comparto LCV, Dataforce indica un totale nuove immatricolazioni 2021 a quota 35.000, in flessione sia rispetto al 2020 (-7,8%) sia al 2019 (-16,8%).

Sul versante dello short term, il forecast di Dataforce per il 2021 ipotizza soltanto 75.000 nuove targhe per le Passenger Cars: in negativo sia nei confronti del dato finale 2020 (-14,4%) sia verso quello del 2019 (-58%). In ambito LCV, la stima di Dataforce, pur in presenza di un periodo gennaio-maggio con risultati pressoché identici allo stesso periodo del 2019, rimane pessimista: 9.500 immatricolazioni entro la fine dell’anno, cioè -2,5% sul 2020 e -18,9% sul 2019.

L’ANALISI DEL MERCATO NOLEGGIO A LUNGO TERMINE

Nel 2021 la performance degli operatori Captive ha ottenuto un risultato leggermente migliore rispetto a quello fatto registrare dai Top Player generalisti: -5,38% rispetto a -8,97%. Gli altri due sotto-canali, ossia le società di NLT di medie dimensioni e quelle più piccole che operano prevalentemente in ambito locale, sono in una situazione ancora peggiore: rispettivamente a -15,91% e -51,22%, con una quota di mercato quasi virtuale.

Tra i Top Player generalisti, Arval è in forte recupero e si mantiene in attivo: +14,03% da gennaio a maggio. Ma alla testa alla graduatoria dei volumi immatricolati è tornata Leasys, nonostante una performance complessivamente inferiore a quella del 2019. Il noleggiatore controllato da FCA Bank ha immatricolato 30.449 Passenger Cars a fronte delle 36.796 dello stesso periodo del 2019, con una contrazione del 17,25%. La società di noleggio di proprietà del gruppo bancario BNP Paribas, invece, ha targato 26.775 vetture e si è attestata saldamente al secondo posto. Sul gradino più basso del podio delle Passenger Cars si è posizionata ormai stabilmente Volkswagen Leasing, la captive del colosso automobilistico tedesco, che dopo un triennio di crescita accelerata, quest’anno sta consolidando il risultato: 14.634 immatricolazioni da gennaio a maggio, con un tasso di crescita dell’1,29%. Al quarto posto LeasePlan con 12.483 nuove targhe (-22,11%). Solamente quinta ALD Automotive. La società di noleggio controllata da Société Générale è, tra gli operatori di primaria importanza, quello che ha raggiunto i risultati peggiori: 10.618 immatricolazioni, con una perdita del 36,34%. Un risultato che è il frutto di una precisa strategia commerciale, che privilegia la marginalità a discapito dei volumi.

Nelle posizioni di rincalzo, Alphabet cresce in maniera vistosa: +45,75% (con 7.053 immatricolazioni), favorita dal supporto che fornisce a un importante operatore del noleggio a breve termine, attraverso la cessione di un significativo lotto di vetture con la formula del rent-to-rent. A seguire Free2Move Lease (4.798 immatricolazioni, +117,7%), che si conferma come una delle captive più vivaci sul mercato, UnipolRental (4.372, +23,19%), Mercedes-Benz Charteway (3.526, +67,35%), SIFÀ (2.869, +42,17%), ES Mobility (1.500, -58,32%), Toyota Fleet Mobility (1.032, non era presente sul mercato nel 2019), Athlon (628, -85,27%), Program Autonoleggio (527, +52,31%), Rent2Go (161, -74,92%), PAN (87, -30,95%) e GFC (76, +18,75%).

In ambito Light Commercial Vehicles, Leasys si conferma al vertice anche di questa classifica, seguita da Arval, LeasePlan, UnipolRental, ALD Automotive, Free2Move Lease, ES Mobility, Volkswagen Leasing, SIFÀ, Athlon, Program, Alphabet, Toyota Fleet Mobility, Mercedes-Benz Charterway, PAN e Rent2Go.

L’ANALISI DEL MERCATO NBT PER OPERATORE

La crisi del comparto del noleggio a breve termine nel settore delle Passenger Cars appare sempre più evidente, mentre in questa prima parte dell’anno i rent-a-car che operano in ambito Light Commercial Vehicles contengono le perdite, anche se il dato di maggio è stato molto negativo e il saldo dei primi 5 mesi è di assoluta parità rispetto al 2019, mentre fino ad aprile era più che positivo.

Nelle Passenger Cars il passivo di maggio è pesante perché supera ancora una volta il 50%. Nel mese la flessione degli operatori di maggiori dimensioni è quella che determina il pessimo risultato del comparto: -58,02%, mentre quelli di categoria media risalgono del 21,81%. Anche le immatricolazioni uso noleggio degli Oem e dei concessionari sono in crescita (+53,32%) ma il cumulato annuale rimane in deficit.

Nella graduatoria dei player da gennaio a maggio, Avis Budget Italia sembra aver preso il comando con decisione (9.897 immatricolazioni) e sta staccando Europcar (che finora ha targato 8.651 vetture). La consistenza delle immatricolazioni a uso noleggio dei concessionari e delle case costruttrici è tale che, complessivamente, rappresentano il terzo player del mercato con 7.504 automobili targate. La classifica generale prosegue con la quarta posizione di Hertz (5.584), Locauto (5.083), SIXT (3.160), Autovia (1.986), Rent a Car Italy (1.588), Noleggiare (1.317) e Demontis (505).

In ambito LCV, il mercato del noleggio a breve termine continua a rimanere molto frazionato, con i piccoli operatori che, messi assieme, raggiungono i volumi più importanti. Tra le società top, sono Locauto, Avis Budget Italia e Hertz i best performer di questi primi 5 mesi del 2021.

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it