Comunicato Stampa Dataforce: Mercato Autovetture e Veicoli Commerciali Luglio 2022

Roma, 01.08.22

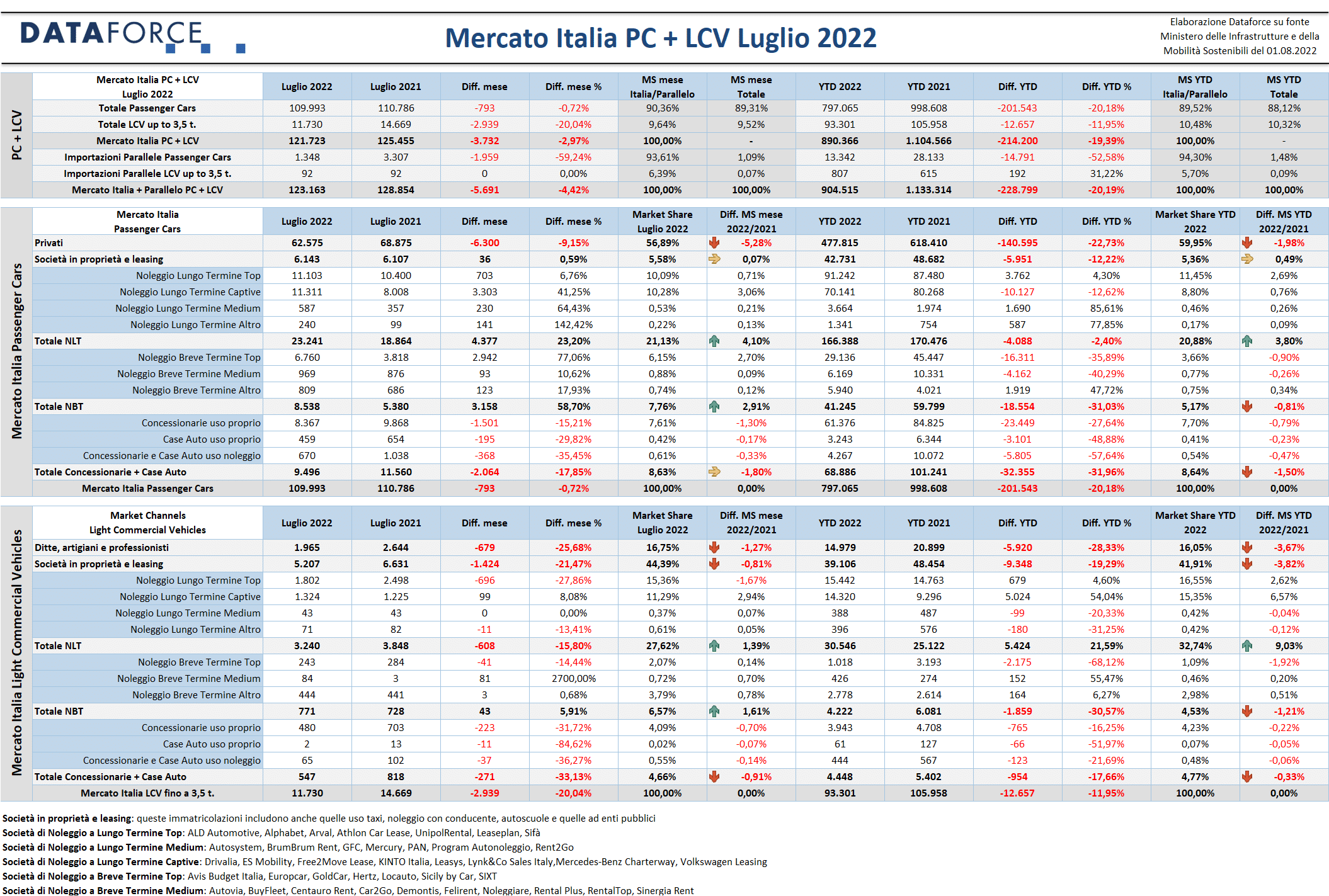

A luglio il mercato Passenger Cars è riuscito a contenere le perdite a -0,72%, quasi replicando i risultati dello scorso anno. Nel luglio 2021, però, il dato era fortemente negativo (-20% sullo stesso mese del 2020) perché risentiva dell’effetto attesa degli incentivi, ai blocchi di partenza nel successivo agosto. A luglio di quest’anno è stato penalizzato ancora una volta il canale dei privati, mentre i noleggi, sia a breve sia a lungo termine, hanno contribuito in maniera determinante a contenere le perdite. Molto male, invece, il comparto dei Light Commercial Vehicles, che perde il 20,04% sul luglio precedente, proseguendo il trend negativo del mese precedente.

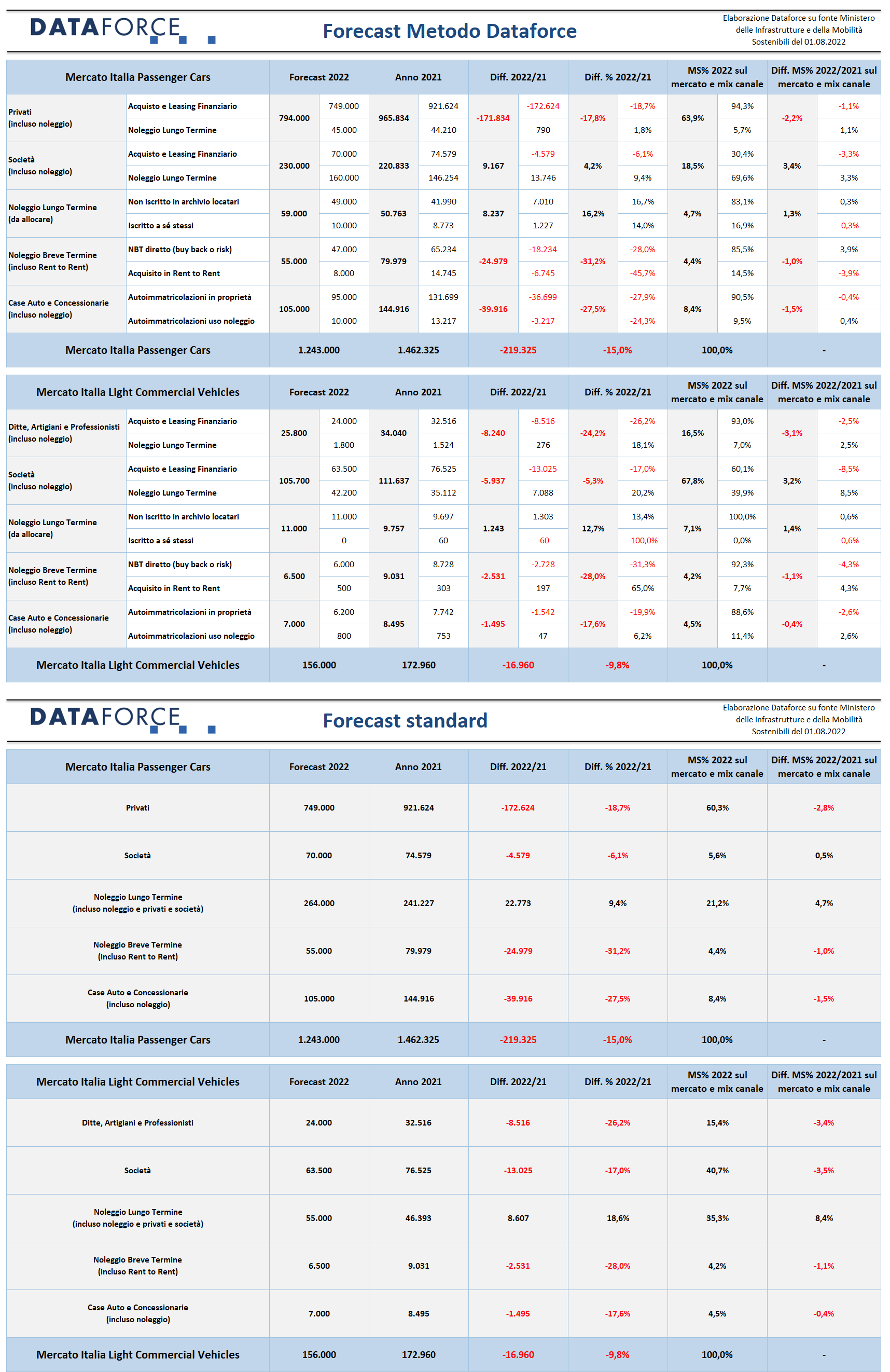

Il forecast di fine anno risale leggermente rispetto al mese scorso: la previsione ipotizza un 2022 a quota 1.243.000 Passenger Cars, con una flessione sul 2021 del 15%. Per gli LCV il forecast si attesta a 156.000 immatricolazioni, con una flessione del 9,8%.

A luglio sono state targate 109.993 automobili e 11.730 veicoli commerciali leggeri, per un totale di 121.723 immatricolazioni (-2,97%), cui si aggiunge lo scarsamente significativo contributo delle importazioni parallele (1.348 Passenger Cars, nel luglio precedente furono 3.307, e 92 Light Commercial Vehicles, esattamente come nel 2021), per un totale complessivo di 123.163 unità (-4,42%).

“Le scelte di chi oggi acquista un’auto non sono cambiate rispetto a prima.”, commenta Salvatore Saladino, Country Manager di Dataforce Italia, “Il grosso delle vendite è sempre stato fatto da vetture di prezzo accessibile e con buoni contenuti di prodotto e immagine. Il problema è che stiamo in una fase temporanea nella quale di questi prodotti se ne trovano ben pochi. La transizione imposta dai decisori europei è la scusa perfetta affinché le case auto realizzino una eccellente politica del margine, a discapito dei volumi, del rinnovo del parco circolante e delle migliaia di persone che perderanno il lavoro. Se prima ero preoccupato che, dietro a una falsa bandiera ecologista, l’eccellenza tecnologica automobilistica europea venisse smantellata regalando alla Cina il futuro dominio della filiera, adesso l’invasione dei produttori cinesi è solo questione di tempo e, vista la scarsa considerazione che le case auto stanno dimostrando verso la filosofia dietro la quale sono nate (citando Henry Ford: “C’è vero progresso solo quando i vantaggi di una nuova tecnologia diventano per tutti.”), che ben vengano questi nuovi marchi a far progresso vendendo auto elettriche al prezzo che meritano”.

Clicca qui per leggere e scaricare il comunicato completo in pdf

MERCATO ITALIA – VETTURE

Il mese di apertura del secondo semestre ha confermato i dati di luglio 2021. Il trend più significativo è il risultato eccellente del noleggio a lungo termine, +23,2% che consente al NLT di rimanere il canale più performante del 2022, con una perdita contenuta da gennaio a luglio al 2,4%, a fronte di un mercato in caduta del -20,18%. Ancora migliore il dato del noleggio a breve termine, che per la prima volta quest’anno rimbalza a +58,7%, attenuando il passivo annuale a -31,03% (nel primo semestre sfiorava il 40%). Se il long rent sfiora ormai una market share del 21%, lo short term rimane ancorato a una quota attorno al 5%, nettamente inferiore al periodo pre-crisi. Stabili le immatricolazioni delle società in proprietà: +0,59% a luglio. Mentre le nuove targhe del canale dei privati flettono del 9,15%, con una contrazione di 6.300 unità. Male anche le auto-immatricolazioni: -17,85% a luglio (-15,21% quelle delle Concessionarie a uso proprio, -29,82 quelle degli Oem, -35,45% quelle dei dealer e dei costruttori a uso noleggio).

Nel cumulato dei primi 7 mesi sono state targate quasi 800.000 vetture, con una flessione del 20,18%, pari a una perdita di oltre 200.000 unità complessive, di cui 140.000 ascrivibili al canale dei privati. A causa di questo forte arretramento delle vendite, il comparto dei privati scende appena al di sotto di quota 60% (esattamente conquista il 59,95% da gennaio a luglio), con un arretramento di 2 punti di share rispetto al 2021. A luglio però la quota dei privati è stata nettamente inferiore alla media annua: 56,89%. In forte contrazione anche la market share delle auto-immatricolazioni.

A differenza del mese scorso, quando pochissimi costruttori erano riusciti a rimanere al di sopra della linea di galleggiamento, a luglio parecchi Oem hanno performato meglio rispetto allo stesso mese del 2021: in ordine di classifica, quelli delle posizioni di vertice sono: Toyota (+24,97%), Renault (+12,54%), Citroen +50,62%), Dacia (+12,26%), Opel (+11,2%), Skoda (+9,68%), DR (+259%), Alfa Romeo (+50,94%) e Cupra (+50,5%). Ma nel cumulato annuo gli unici marchi in attivo sono Dacia, DR, Cupra, Honda, DS, Maserati ed EVO, oltre alle più recenti new entry MG e Lynx & Co.

Nella graduatoria dei Gruppi, da questo mese Dataforce inserisce il Gruppo DR, che commercializza anche i marchi Evo (che opera in ambito entry level), Sportequipe e Ickx (questi ultimi due sono premium brand nuovi di zecca). Nella classifica delle marche, da questo mese Dataforce pubblica anche i dati del brand Abarth separatamente da Fiat.

MERCATO ITALIA – VEICOLI COMMERCIALI LEGGERI

A luglio il mercato dei veicoli commerciali ha fatto segnare un passivo in linea con quello registrato a giugno: se nel mese precedente la flessione era stata del 23,33%, nel settimo mese del 2022 è stata del 20,04%. Dopo il giro di boa di metà anno sono stati immatricolati 11.730 LCV, con una flessione di quasi 3.000 unità. A luglio soltanto il canale del noleggio a breve termine è riuscito a mantenersi a galla: il +5,91% riportato nelle statistiche significa però un incremento di sole 43 unità. Dopo una prima parte dell’anno in gran spolvero, il noleggio a lungo termine ha iniziato ad accusare la crisi. A giugno la flessione di questo canale nel comparto LCV era stata del 21,74%, a luglio la perdita si è attestata a -15,8%. La quota di mercato del NLT scende però di poco, rimanendo nel cumulato annuo molto vicina al 33% (27,62% a luglio).

Il canale delle società in proprietà e leasing rimane il comparto principale del mercato degli LCV con una quota che sfiora il 42%, nonostante la pesante flessione di luglio (-21,47%) che ha sottratto alle immatricolazioni quasi 1.500 unità rispetto al luglio precedente. In totale questo canale ha targato quest’anno poco più di 39.000 veicoli, 9.300 in meno rispetto al 2021. Ancora peggiore la performance di luglio del canale dei “privati” (ditte individuali, artigiani e professionisti): -25,68%. Con questa contrazione il dato cumulativo si attesta a circa 15.000 nuove immatricolazioni, con una flessione media del 28,33% e una quota di mercato che scende al 15%, oltre 3,5 punti in meno rispetto all’anno scorso. Questa perdita di quota di mercato è simile a quella fatta registrare dal canale degli acquisti delle società.

Ridotte di un terzo le nuove targhe delle auto-immatricolazioni a luglio. La market share di questo canale non arriva al 5% su base annua.

FORECAST PER CANALE E PER UTILIZZATORE (METODO DATAFORCE)

Il nuovo forecast di Dataforce per il 2022 è stato aggiornato sulla base delle risultanze dei primi 7 mesi: la previsione ipotizza il raggiungimento a fine 2022 di quota 1.243.000 nuove immatricolazioni Passenger Cars, con una flessione rispetto al 2021 del 15% mentre, sul versante dei Veicoli Commerciali Leggeri, si prevede un mercato a 156.000 unità: -9,1% sul 2021. L’unico canale a rimanere in attivo rispetto allo scorso anno sarà il long rent, sia tra le Passenger Cars, sia tra i Light Commercial Vehicles.

ALIMENTAZIONI

Passenger Cars, a luglio netta ripresa delle immatricolazioni di auto ibride (+14,24%) con le full hybrid in forte ascesa (+42,35%) e le plug-in in flessione (-20,01%). In accelerazione anche le nuove targhe di auto a benzina (+6,3%), con le mild hybrid in crescita meno significativa (soltanto del 2,04%) e le benzina senza “aiutino” a un più vigoroso +9,07%. Male le elettriche, e non è solo colpa degli incentivi (-29,3%). Nei primi 7 mesi di quest’anno a rimanere a galla sono state soltanto le full hybrid (+13,89%) e le gpl (+3,73%).

ULTIMI 3 GIORNI

La corsa all’immatricolazione negli ultimi tre giorni feriali di luglio (27-28-29) è stata in linea con i mesi precedenti. Le targhe assegnate nello sprint finale sono state 38.221, pari al 34,7% delle immatricolazioni del mese (109.993). A luglio il marchio che ha immatricolato la maggior quota percentuale di veicoli negli ultimi 3 giorni è stato Mahindra che ha targato l’81,9% delle sue vetture. Al secondo posto Opel (56,7%). Terza è Cupra (50,4%), seguita da Citroen (49,4%) e Seat (48%). Tra i meno attivi negli ultimi 3 giorni, Honda (8,4%), Mitsubishi (13,7%), Porsche (17,6%), Lynk & Co (18,6%) e Volvo (19,4%).

I veicoli commerciali leggeri targati negli ultimi 3 giorni sono stati il 29,6% del mercato totale, in questo caso in leggera flessione rispetto a giugno. Il totale delle targhe “last minute” è stato di 3.474 unità su 11.730. Più attive nelle targhe “last minute” sono state le marche Evo (il 100% delle immatricolazioni autocarro, soprattutto per la quota lancio del nuovo modello Pick Up), Opel (53,6%) e Citroen (41,6%).

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it