Comunicato Stampa Dataforce: Mercato Autovetture e Veicoli Commerciali Ottobre 2023

Roma, 02.11.23

Roma, 2 novembre 2023

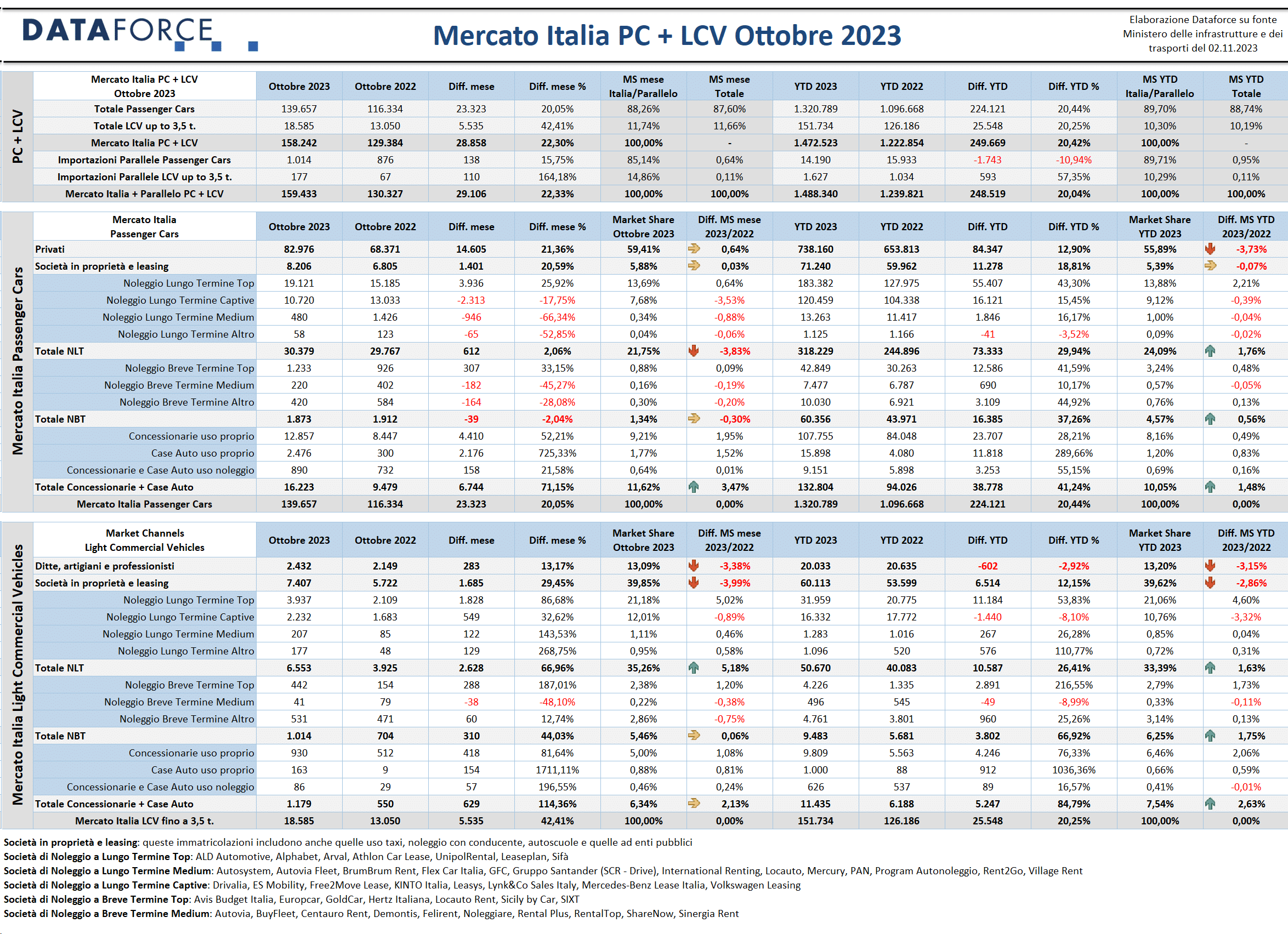

Continua anche a ottobre il trend al rialzo per il mercato dell’auto, anche se la sensazione è che la spinta naturale si stia esaurendo. Crescono, invece, le forzature, cioè le km zero. Nel primo mese dell’ultimo trimestre 2023 le immatricolazioni sono cresciute del 20% (oltre 23.000 unità in più), ma il canale delle auto-immatricolazioni ha fatto segnare un balzo in avanti del 71%. Le concessionarie e le Case auto hanno intestato a sé stesse oltre 16.000 vetture (quasi il 12% dell’intero mercato Passenger Cars di ottobre), sfiorando le 7.000 targhe aggiuntive rispetto allo stesso mese del 2022. I dealer hanno auto-immatricolato oltre il 50% in più, mentre gli Oem sono passati dalle “fisiologiche” 300 targhe dell’ottobre dell’anno scorso a quasi 2.500. Da notare che le auto-immatricolazioni di ottobre sono state per il 60% di modelli a benzina (quindi di auto che si riescono a vendere) e che le vetture a corrente sono più che raddoppiate (passando da 500 a più di 1.000 unità, cioè quasi un quinto di tutte le immatricolazioni di auto a batteria del mese). Che poi il mercato dimostri un’effettiva capacità di assorbire queste auto elettriche, trovando un compratore-utilizzatore reale, è tutto da dimostrare…

Crescita del 300% per il canale del noleggio a breve termine nelle auto-immatricolazioni di Bev: si tratta di piccoli numeri: dalle 25 unità di ottobre 2022 alle 100 di quest’anno. L’impressione è però che non siano affatto automobili acquistate dai rent-a-car in maniera spontanea, per rispondere a un’esigenza reale del mercato, quanto piuttosto un’altra opportunità dei costruttori per lo smaltimento di auto che pochissimi vogliono realmente acquistare. Nel cumulato annuo, le auto-immatricolazioni hanno già raggiunto le 133.000 unità, quasi 40.000 in più rispetto ai primi 10 mesi del 2022. Con un incremento del 41%, oltre il doppio a paragone del mercato totale che invece cresce del 20%. Ma rimane comunque su livelli nettamente più bassi rispetto all’epoca pre-pandemia. Da gennaio a ottobre sono state targate complessivamente 1.320.000 automobili nuove, nel 2019 furono invece oltre 300.000 in più.

A ottobre l’andamento del canale dei privati è positivo, con un tasso di crescita allineato alla media del mercato. Lo stesso trend si registra per le immatricolazioni delle Società in proprietà e in leasing, mentre il noleggio a lungo termine, dopo le eccellenti performance della prima parte dell’anno, ha esaurito la sua corsa al rialzo. A ottobre, infatti, le nuove targhe sono quasi l’esatta fotocopia dello stesso mese del 2022. Identica tendenza per il canale del noleggio a breve termine: il volume delle immatricolazioni è invariato.

Nell’ambito dei veicoli commerciali leggeri, prosegue la rincorsa al consolidamento della crescita dei volumi nel secondo semestre: +29% luglio, +37,5% ad agosto, +42,7% a settembre e un risultato identico a quello del mese precedente a ottobre, +42,4%. In questo caso, però, a differenza del comparto Passenger Cars, il contributo del canale dei “privati” (cioè ditte individuali, artigiani e professionisti) è nettamente inferiore alla media del mercato (+13%), mentre è un po’ più vivace per le società che acquistano direttamente (+29%, comunque inferiore alla media del mercato LCV). Protagonista del mercato dei mezzi da lavoro a ottobre (come avvenuto a settembre) è il canale del noleggio a lungo termine: +67%: ormai il NLT vale in termini di volumi oltre un terzo dell’intero mercato. Elemento comune al comparto Passenger Cars, invece, è la performance delle auto-immatricolazioni, che a settembre sono più che raddoppiate (+114%).

Visto l’andamento del mercato a ottobre, il forecast di Dataforce per la chiusura di quest’anno è stato leggermente ritoccato al ribasso per il comparto Passenger Cars, e al rialzo per i Light Commercial Vehicles: per le auto la previsione ipotizza un totale di nuove immatricolazioni di 1.560.000 unità (+18%) e per i mezzi commerciali di 173.000 targhe (+14,1%).

Clicca qui per leggere e scaricare il comunicato completo in pdf

“Se da una parte si potrebbe essere indotti a pensare che le km0, più che a fare quota o obiettivi, siano richieste per ridurre lo sforamento dei limiti di emissioni di CO2 imposti, dall’altra non si può che constatare che le elettriche nel mix delle km0 non sono le principali, anche se restano troppe per una domanda di mercato che si è spenta”, commenta Salvatore Saladino, Country Manager di Dataforce Italia. “Per capirci: il 45% di tutte le km0 fatte quest’anno hanno sono già passate di mano (quasi 1 su 2), ma solo 1 elettrica su 4 è stata ceduta, le altre 3 sono ancora parcheggiate in concessionaria. Di quel 25% uscito dallo stock, il 30% viene radiato per esportazione, mentre la media delle radiazioni sullo stock di qualsiasi tipo di alimentazione è inferiore al 5%, perché un cliente in Italia lo trovano. Mi piacerebbe sapere se le BEV esportate in EU e anche extra-EU avranno le stesse difficoltà di trovare il loro nuovo proprietario come sta succedendo qui in Italia, perché farle girare in questo modo serve solo a contare nuove targhe in tutti i paesi in cui vengono spedite, ma sugli stessi telai. Qualcuno sa se questi doppi conteggi valgono anche per il calcolo delle emissioni da mandare alla Commissione EU? Si contano le targhe o i telai?”.

MERCATO ITALIA – VETTURE

A ottobre sono state targate 139.657 automobili nuove (23.323 in più rispetto allo stesso mese del 2022, con una crescita del 20%). In aumento, ma con volumi sempre scarsamente significativi, l’apporto delle importazioni parallele (1.014 unità, +15,75%). Tutti i canali di distribuzione sono in attivo, tranne quello del noleggio a breve termine che si stabilizza pressappoco sugli stessi livelli dell’ottobre precedente, con 1.873 nuove targhe contro le 1.912 di ottobre 2022. Il lungo termine riesce a stento a bissare il dato dell’anno scorso: 30.379 immatricolazioni (+2,06%). La spinta dovuta in gran parte all’accelerazione delle consegne sembra ormai esaurita. Rimane comunque un’annata d’oro questo 2023 per il NLT, che nei primi 10 mesi ha fatto registrare un incremento del 30%.

Ma il dato di crescita più significativo di ottobre è quello delle auto-immatricolazioni (+71,15%). Demo e km zero sono state 16.223, l’11,62% dell’intero mercato. Se lo scorso mese i volumi aggiuntivi sono stati di 23.323 targhe in totale, le 6.744 in più delle auto-immatricolazioni ne rappresentano quasi il 30%. Bene le vendite ai privati: +21,36%, con una crescita che è addirittura, seppur di poco, superiore alla media del mercato. Un segnale confortante. Nel cumulato annuo, i privati salgono del 12,9%, meno della media generale: però i volumi aggiuntivi sfiorano comunque la rispettabile cifra di 85.000 unità. È in positivo anche il trend del canale business, inteso come immatricolazioni dirette delle Società: +20,59% (anche questo quindi allineato alla media del mercato). Da gennaio a ottobre questo canale riesce a raggiungere +18,81%, un risultato quasi identico alle immatricolazioni totali.

In termini di market share, l’exploit di ottobre permette al canale dei privati di tornare a sfiorare quota 60% (ma nel cumulato non arriva al 56%), il canale aziende si avvicina al 6% (5,39% da gennaio a ottobre), il noleggio a lungo termine scende al di sotto del 22% (24% nell’anno), il noleggio a breve, in un mese tradizionalmente scarso nell’inflottamento, supera di poco l’1% (4,5% nel cumulato 2023) e le auto-immatricolazioni sfiorano, come detto poc’anzi, il 12% (10% da gennaio a ottobre).

MERCATO ITALIA – VEICOLI COMMERCIALI LEGGERI

In ambito LCV, il mese di ottobre conferma il trend dei periodi precedenti, con il noleggio che continua a essere protagonista, anche se il dato della crescita più significativa va alle auto-immatricolazioni. Il lungo termine ha targato 6.553 veicoli commerciali leggeri (+66,96%) con una quota di mercato che supera abbondantemente il 26%, il breve termine ha immatricolato 1.014 unità (+44,03%) e le Case Auto unitamente alle concessionarie hanno raggiunto le 1.179 nuove targhe (+114,36%). Molto positivo l’andamento del canale Società, che ha immatricolato 7.407 LCV (+29,45%), mentre i “privati” (cioè le ditte, gli artigiani e i professionisti) hanno fatto segnare una performance meno positiva: 2.432 targhe (+13,17%).

A ottobre il comparto dei veicoli commerciali leggeri ha totalizzato 18.585 immatricolazioni (+42,41%) e nel cumulato annuo sfiora le 152.000 unità complessive (+20,25%).

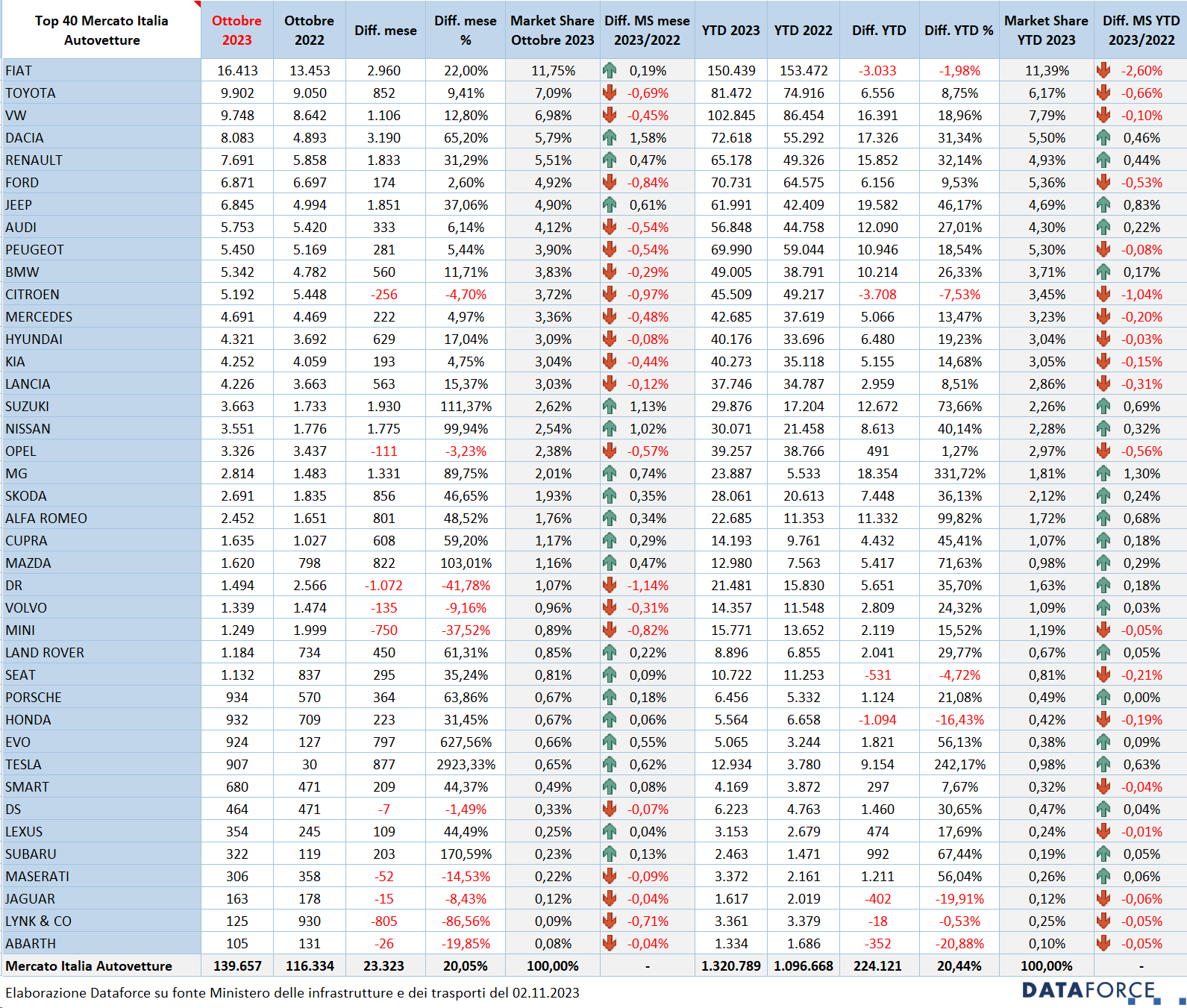

IL MERCATO PER MARCA

A ottobre tutti i costruttori della Top 10 hanno incrementato le immatricolazioni rispetto allo stesso mese del 2022, anche se non tutti sono riusciti a crescere più della media del mercato (+20,05% è il dato complessivo). Bene Fiat, che mantiene la prima posizione e con 16.413 targhe fa segnare +22%. Al secondo posto della graduatoria mensile si piazza Toyota, che precede di un soffio Volkswagen. La crescita di entrambi, però, è inferiore alla media del mercato (rispettivamente +9,41% e +12,9%). Quarta è Dacia, che a ottobre fa registrare un tasso di crescita eccezionale: +65,2%, con 8.083 nuove targhe (3.190 in più). Quinta Renault (+31,29%), sesta Ford (+2,6%), settima Jeep (+37,06%), ottava Audi (+6,14%), nona Peugeot (+5,44%) e decima BMW (+11,71%).

I risultati più positivi nelle posizioni seguenti sono state quelle di Suzuki (+111,37%), Nissan (+99,94%), MG (+89,75%), Skoda (+46,65%), Alfa Romeo (+48,52%), Cupra (+59,2%), Mazda (+103,01%). Tra le performance negative, spicca il -41,78% di DR. Nella classifica generale del 2023, le prime posizioni appaiono ormai abbastanza consolidate: Fiat, Volkswagen, Toyota, Dacia, Ford, Peugeot, Renault, Jeep, Audi e BMW.

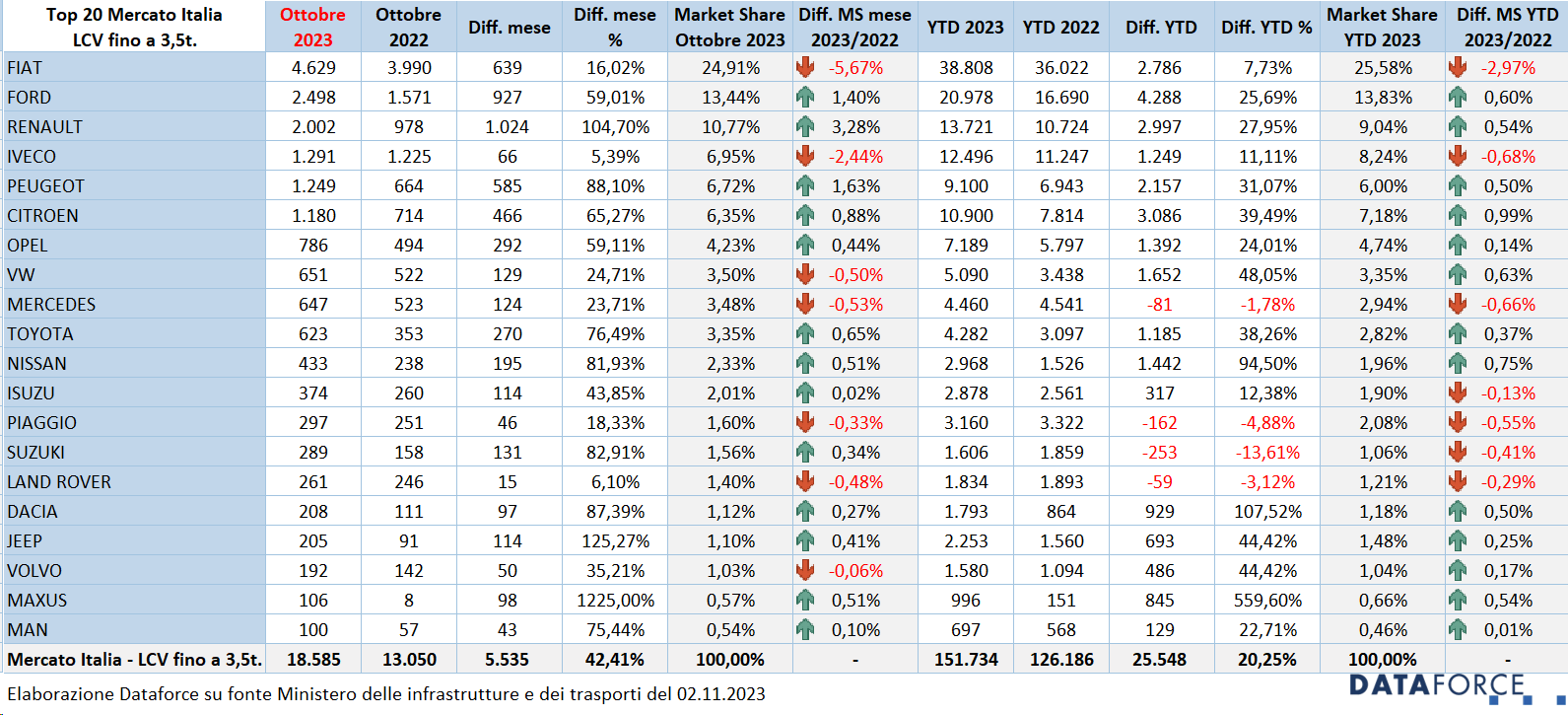

In ambito LCV, Fiat è sempre al comando, ma a ottobre ha fatto segnare un tasso di crescita modesto in relazione al mercato nel suo complesso: +16,02% (la media è +42,41%). A seguire Ford e Renault, con risultati decisamente più lusinghieri (rispettivamente +59,01% e +104,7%). In quarta posizione Iveco (+5,39%). Nelle posizioni di rincalzo Peugeot (+88,1%), Citroen (+65,27%), Opel (+59,11%), Volkswagen (+24, 71%), Mercedes (+23,71%) e Toyota (+76,49%). Nessun costruttore a ottobre è andato in rosso.

CHANNEL MIX – YTD GENNAIO-OTTOBRE 2023

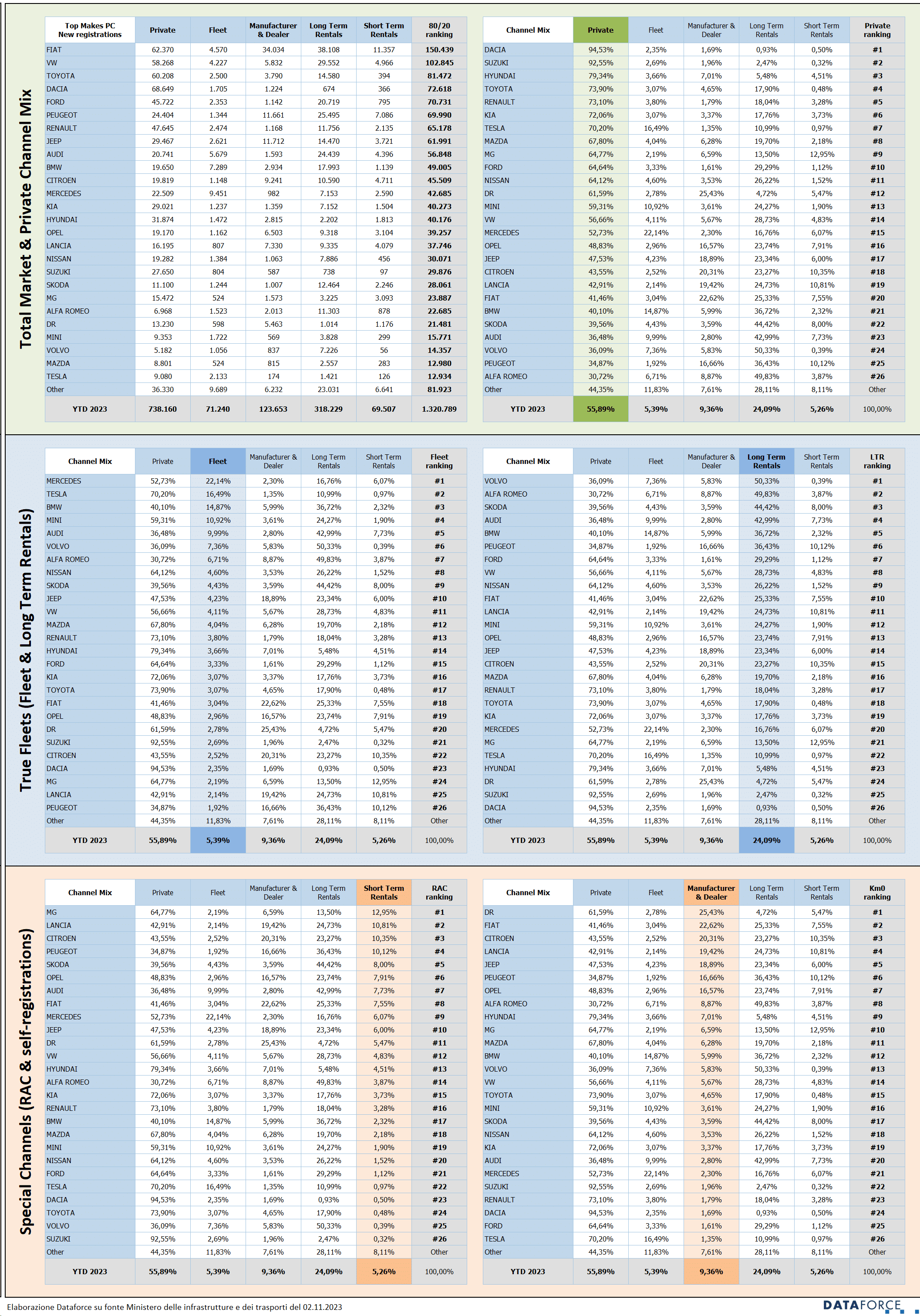

La classifica della quota di mercato per marca in base al mix di vendita per canale è lo specchio delle strategie delle case auto e di quello che vogliono, o sono costrette a fare, per conquistare il loro mercato e proteggere per quanto possibile la loro marginalità delle vendite.

Nell’ambito delle vendite a clienti privati, che è il canale a reddito maggiore per gli Oem, leader di mercato rimane Dacia, che da gennaio a ottobre ha consegnato ben 68.649 Passenger Cars, lasciando agli altri canali soltanto 3.969 vetture sul totale delle sue vendite complessive. La quota del canale retail è quindi del 94,53% (in aumento di qualche decimo di punto rispetto al cumulato di fine settembre). Suzuki segue Dacia a un paio di punti percentuali di distanza: detiene una market share a privati del 92,55%. Hyundai è al 79,34%, mentre superiori al 70% sono le quote delle immatricolazioni a privati di Toyota, Renault, Kia e Tesla. La media della quota di mercato di questo canale quest’anno sfiora il 56%.

Nell’ambito degli acquisti aziendali diretti, la quota più significativa della mix è sempre quella di Mercedes (22,14%, quindi di oltre un cliente su 5, a fronte di una media di mercato per questo canale di 1 cliente su 20). Il comparto delle flotte di proprietà è strategico anche per le politiche commerciali di Tesla (16,49%), BMW (14,87%), Mini (10,92%), Audi (9,99%), tutte attorno o sopra al 10%.

In ambito noleggio a lungo termine, i brand che ricorrono in maniera massiva a questo canale sono: Volvo (50,33%), Alfa Romeo (49,83%, in aumento mese dopo mese, ormai una immatricolazione su due è di NLT), Skoda (44,42%), Audi (42,99%), BMW (36,72%) e Peugeot (36,43%). Il long rent in Italia è ormai il secondo canale di distribuzione per importanza: quest’anno vale attorno al 24%.

Il noleggio a breve termine è invece molto utilizzato da MG, che ha immatricolato da gennaio a ottobre ai rent-a-car il 12,96% del suo mix di vendita. Molte marche del Gruppo Stellantis alimentano la quota media complessiva di mercato ricorrendo al noleggio a breve termine: Lancia (10,81%), Citroen (10,35%), Peugeot (10,12%), Opel (7,91%) e Fiat (7,55%). Quest’anno la market share dei rent-a-car supera di poco il 5% del mercato.

I costruttori che ricorrono alle auto-immatricolazioni in maniera massiccia sono innanzitutto DR, che targa a sé stessa un’auto nuova su quattro (la media del mercato non arriva a 1 su 10) e molti brand del Gruppo Stellantis: Fiat (22,62%), Citroen (20,31%), Lancia (19,42%), Jeep (18,89%), Peugeot (16,66%) e Opel (16,57%). I brand che auto-immatricolano di meno, con una quota attorno all’1% soltanto, sono Tesla, Ford, Dacia, Renault e Suzuki.

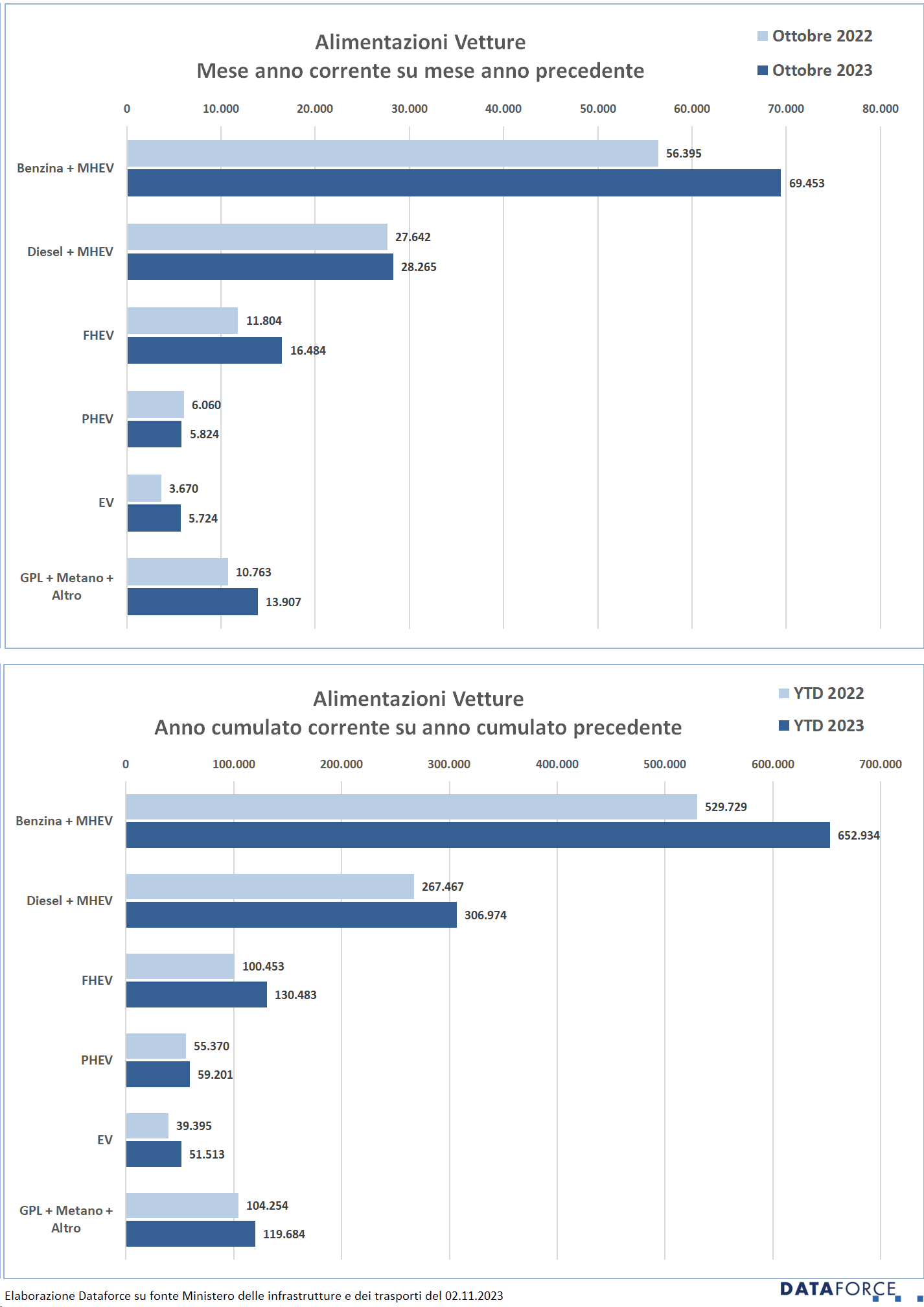

ALIMENTAZIONI

Tra le Passenger Cars, a ottobre le auto elettriche hanno ripreso a correre, anche se quasi una immatricolazione di vetture a corrente su 5 è una km zero. In totale sono state targate 5.724 auto elettriche, con un incremento del 56% sullo stesso mese del 2022. La quota di mercato è così cresciuta di un punto, raggiungendo il 4,1%. Nel cumulato annuo, le auto a batteria hanno una market share del 3,9%. Gli italiani continuano a privilegiare le auto a benzina: +23,15% (l’incremento medio del mercato a ottobre è stato del 20%). In questo mese la market share del benzina ha sfiorato il 50%, circa un punto in più rispetto all’ottobre precedente. Le auto a benzina hanno una prevalenza verso quelle senza “aiutino” (27,85% di market share) rispetto alle mild hybrid (21,89%). Anche il mese scorso si è confermato il trend della ripresa (invero modesta, ma significativa) delle immatricolazioni diesel, grazie all’incremento delle mild hybrid. La quota di mercato delle auto a gasolio si mantiene sempre attorno al 20%: una quota che risulta davvero difficile da sradicare.

A ottobre le ibride “vere” sono tornate a crescere più della media del mercato: +24,88%, ma soltanto grazie alle full hybrid (+39,65%); le plug-in hybrid, invece, hanno rallentato (-3,89%). Complessivamente le ibride PHEV+HEV a ottobre hanno conquistato una quota del 16% (mezzo punto in più dell’anno precedente). Tra le auto a gas, quelle alimentate a gpl continuano a vendere bene (+29,21% a ottobre). Insignificanti le nuove targhe di auto a metano (soltanto 119).

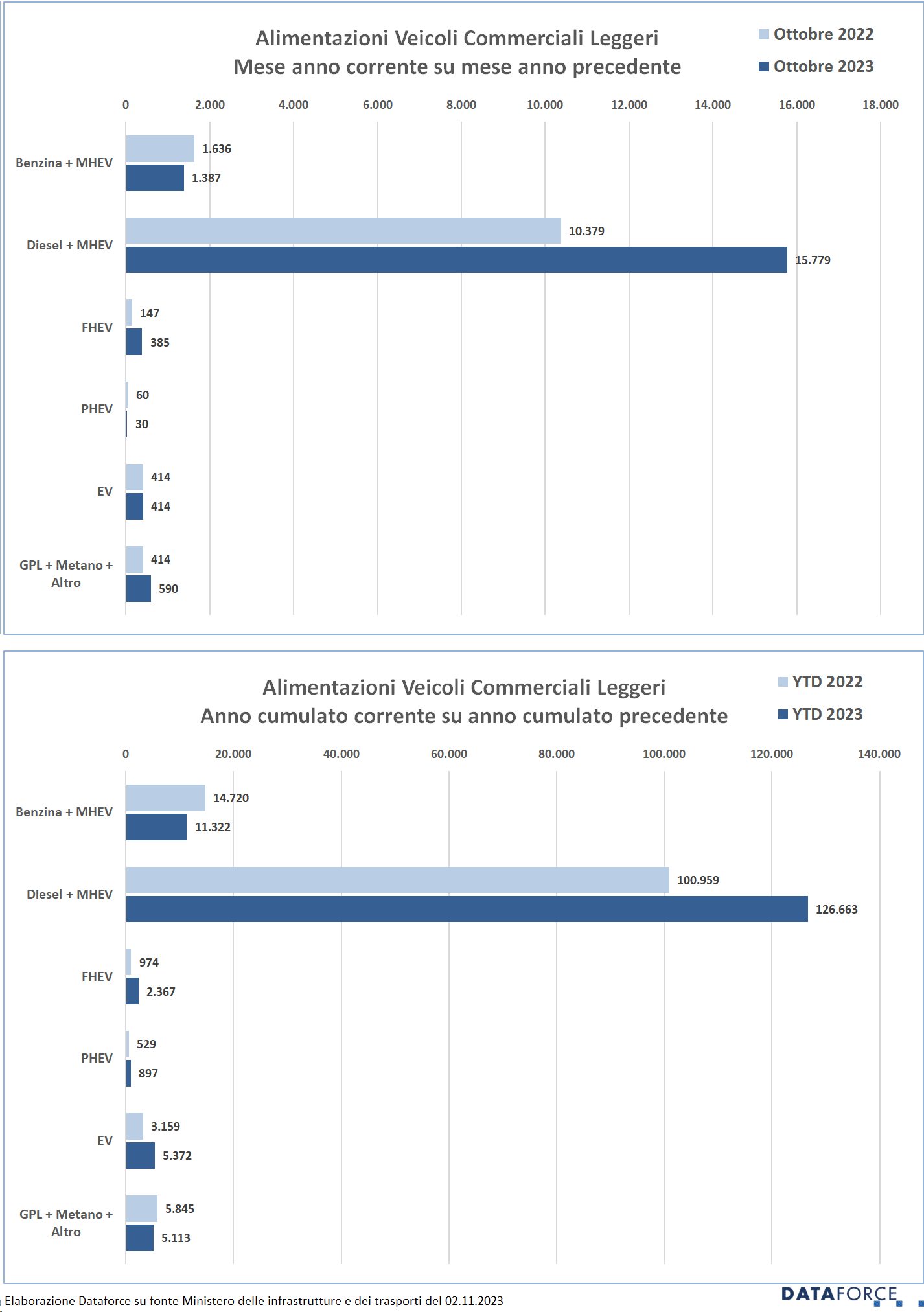

Nell’ambito dei veicoli commerciali leggeri, a ottobre i mezzi a gasolio risalgono all’84,9% con un incremento (+52%) che è persino superiore alla media del mercato (+42,41%). In perfetta parità le immatricolazioni di veicoli commerciali elettrici, ma col mercato che cresce tanto, la quota degli LCV a batteria scende di 1 punto questo mese. La market share annua rimane attorno al 3,5%, comunque 1 punto in più sul 2022. In crescita i mezzi da lavoro ibridi (ma solo gli ibridi “chiusi”). Però, tra full e plug-in, non raggiungono che il 2,2% di quota di mercato (nel cumulato 2023 superano di poco il 2%).

ULTIMI 3 GIORNI

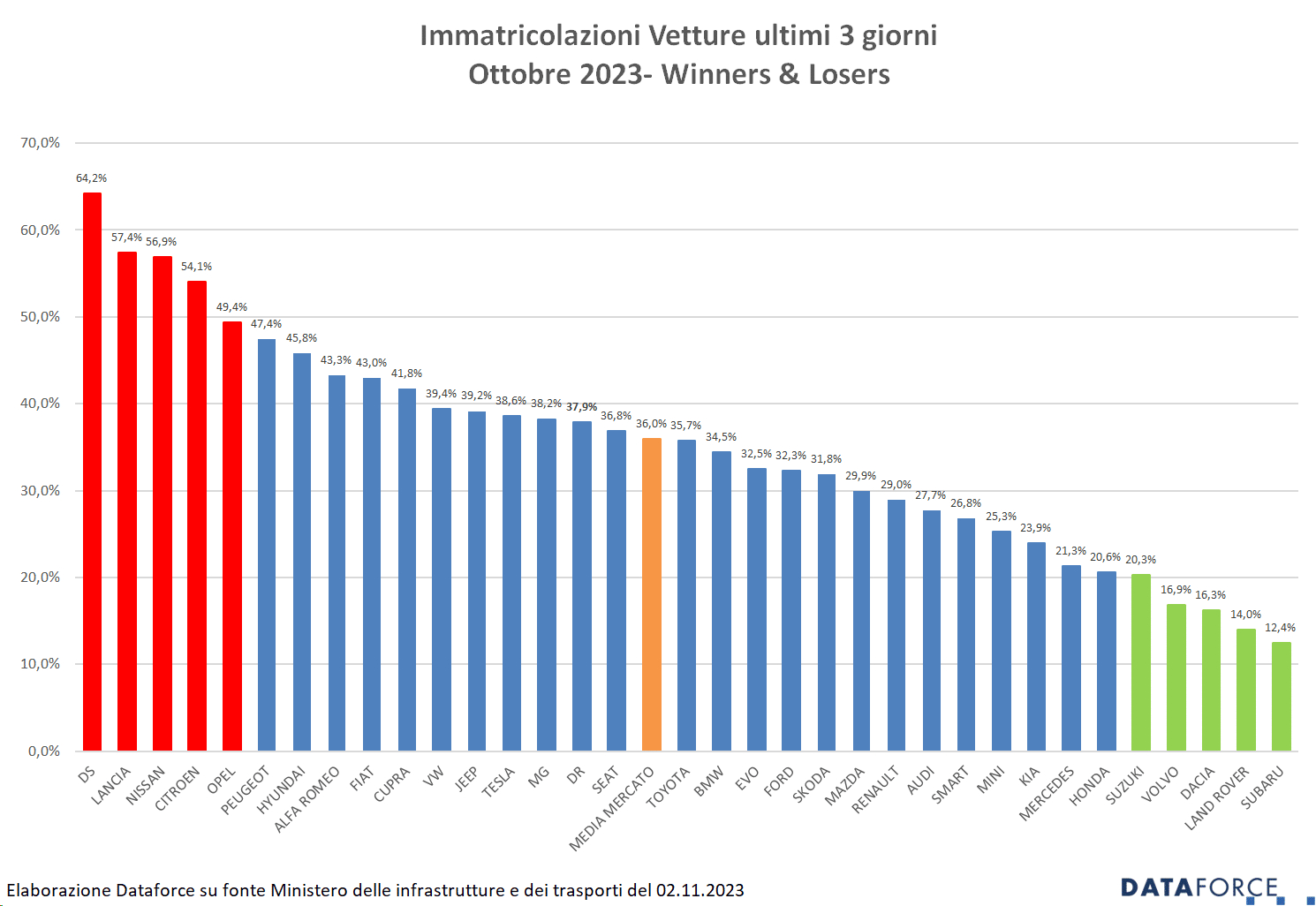

La corsa all’immatricolazione negli ultimi tre giorni feriali di ottobre (27-30-31) è stata piuttosto intensa. Le targhe assegnate nello sprint finale sono state 50.224, pari al 36% delle immatricolazioni del mese (139.657). A ottobre soltanto 4 brand hanno targato oltre la metà delle loro auto negli ultimi tre giorni. I più “attivi” sono stati: DS (64,2%), Lancia (57,4%), Nissan (56,9%), Citroen (54,1%) e Opel (49,4%). Tra i meno attivi negli ultimi 3 giorni, Subaru (12,4%), Land Rover (14%), Dacia (16,3%), Volvo (16,9%) e Suzuki (20,3%).

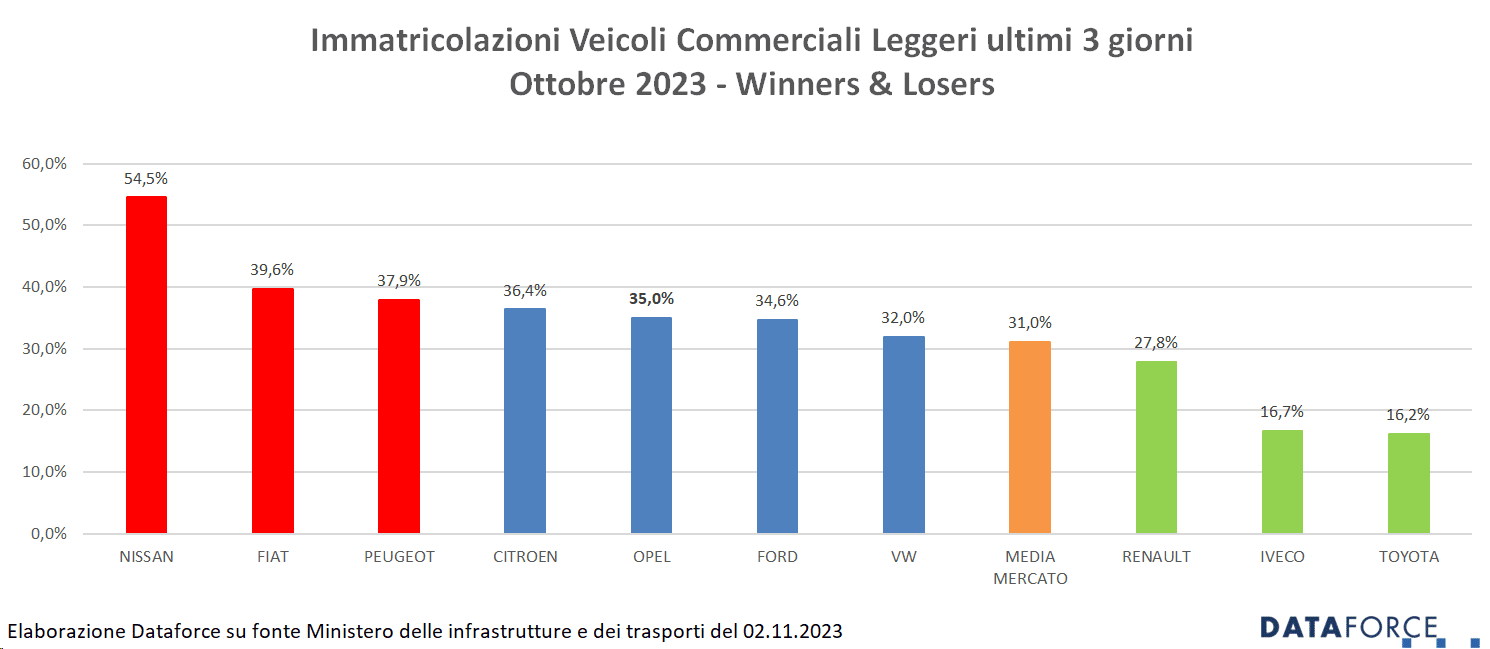

I veicoli commerciali leggeri targati negli ultimi 3 giorni di ottobre sono stati il 31% del mercato totale, una quota in leggera flessione dopo settembre. Il totale delle targhe “last minute” è stato di 5.770 unità su 18.585. Più attive nelle targhe di fine mese sono state Nissan (54,5%), Fiat (39,6%) e Peugeot (37,9%).

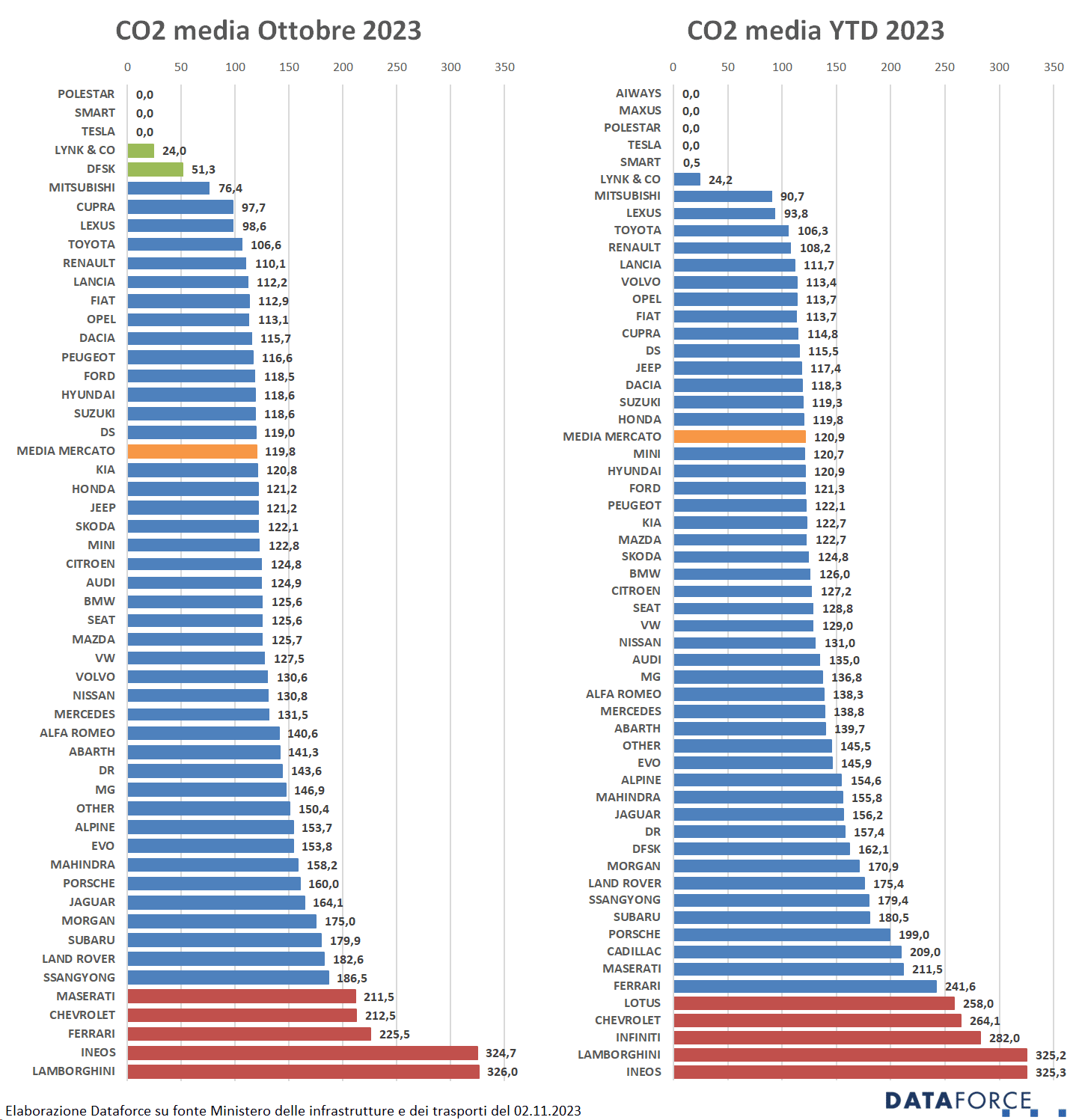

EMISSIONI MEDIE DI CO2

Le tabelle rappresentate nell’analisi illustrano la classifica per marca delle emissioni medie di CO2 sul totale del venduto nel mese di riferimento (in questo caso ottobre 2023). Le emissioni medie di CO2 delle auto immatricolate nel decimo mese dell’anno sono state di 119,9 g/km, in diminuzione rispetto ai mesi precedenti. La media di quest’anno è infatti di 120,9 g/km. Il livello delle emissioni comunque scende troppo lentamente.

In caso di pubblicazione, indicare sempre: “Elaborazione Dataforce su fonte Ministero Infrastrutture e Trasporti e ACI”.

Das Unternehmen DATAFORCE - Wir zählen Autos

Als führendes Marktforschungsunternehmen bringen wir Transparenz in den europäischen Automobilmarkt. Unabhängig - mit über 25 Jahren Erfahrung - setzen wir Standards und machen Märkte vergleichbar.

Contatti: Salvatore Saladino

Tel.: +39 338 7941822

Fax: info@dataforce.it

E-Mail: salvatore.saladino@dataforce.it

www.dataforce.it